中高級期權策略知識

Bear Call Spread 看淡跨價認購期權

什麽是看淡跨價認購期權(Bear Call Spread)?

看淡(Bear):所謂「看淡」,即是看跌後市。

跨價(Spread):「跨價」則是指,選擇正股相同、到期日相同、方向類型、但行權價不同的期權,通過一買一賣賺取價差。

認購(Call):是指使用2個認購期權(Call)來構建該策略。

在以下場景下,適合使用看淡跨價認購期權(Bear Call Spread):

● 預期市場價格將下跌,但認為下跌有限。

● 預期市場價格將下跌,已經賣出了認購期權,想減少賣出認購期權的風險。

一、策略簡介

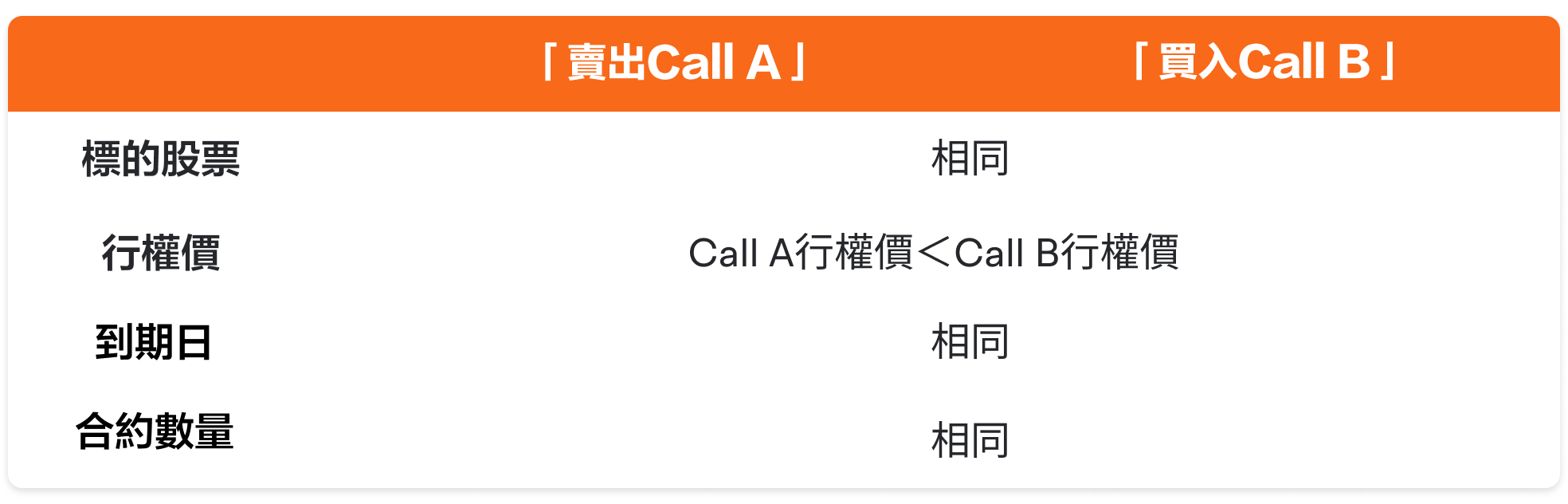

1)策略構成

由2個Call構成:

「![]() 賣出Call A」+「

賣出Call A」+「![]() 買入Call B」,且Call A行權價<Call B行權價

買入Call B」,且Call A行權價<Call B行權價

註:由於行權價不同,我們使用序號區分兩張期權。其中Call A的行權價小於Call B。

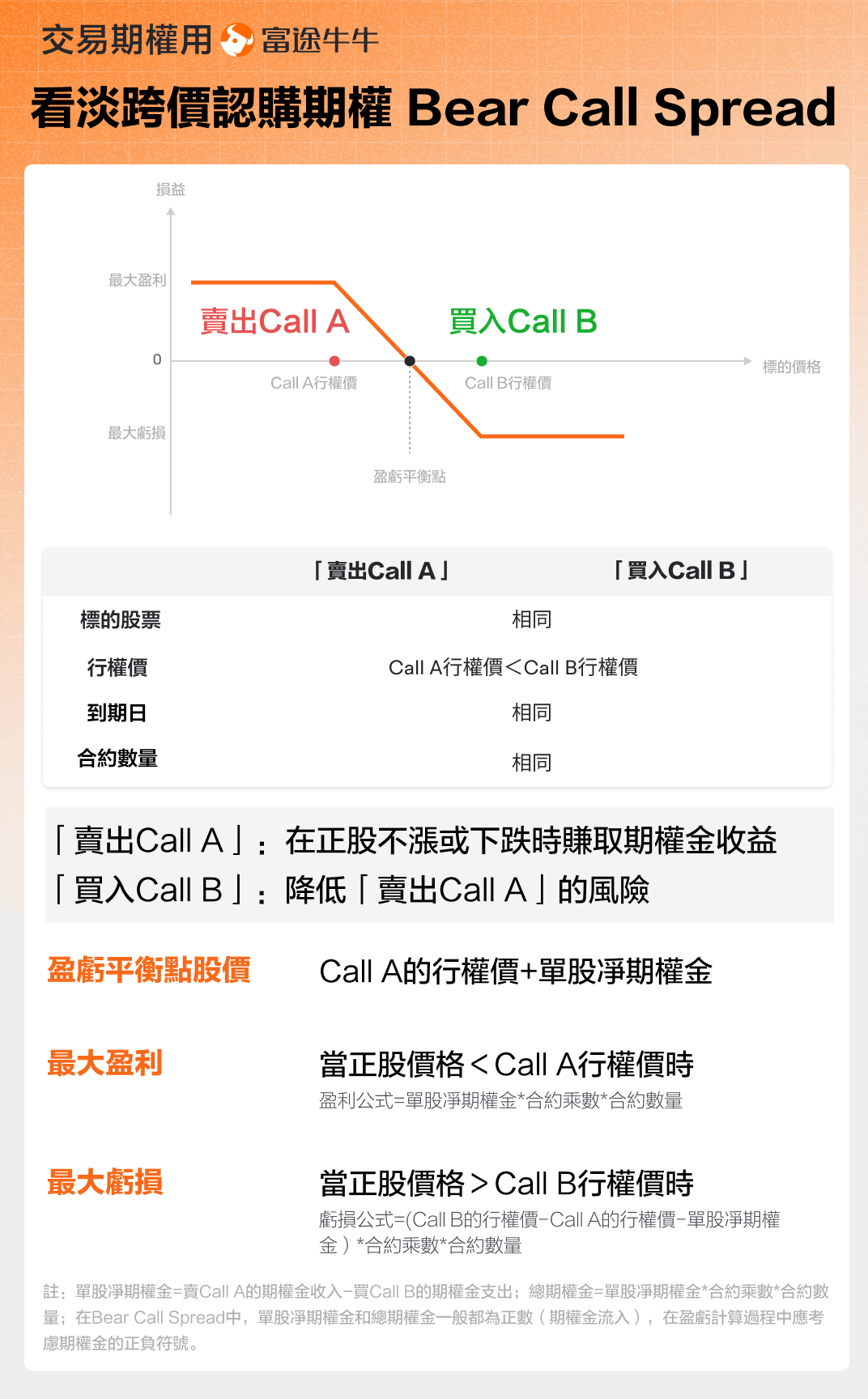

2)盈虧分析

盈利來源:

「賣出Call A」:用來實現不漲或看跌的預期,在正股下跌時賺取期權金收益

「買入Call B」:降低「賣出Call A」的風險

3)策略特點

預期:看淡。最佳構建場景:預期正股股價將下跌,但跌幅有限。

盈虧有限:如果正股下跌,賣低行權價Call A的部分,限定了最大盈利。最大盈利=凈期權金收入*合約乘數*合約數量

如果正股上漲,最大虧損有限,最大虧損=[(Call B行權價-Call A行權價)-單股凈期權金]*合約乘數*合約數量。

屬於賣方策略:Bear Call Spread的主要交易部位和主要盈利部分,均為「賣出Call A」部位。

該策略本質上是一個「低風險的賣出認購期權策略(Short Call)」,帶有期權賣方的性質。

預期後市不會上漲,用該策略賺取權利金收益,並同時降低了賣方風險。

因此,適合在隱含波動率高的時候構建,即使股價不波動、橫盤、震蕩也能掙錢。

成本較低:理論上,在其他因素相同的情況下,低行權價的Call A的期權金>高行權價的Call B的期權金,所以該策略在開倉時,權利金是凈流入狀態,開倉成本較低。

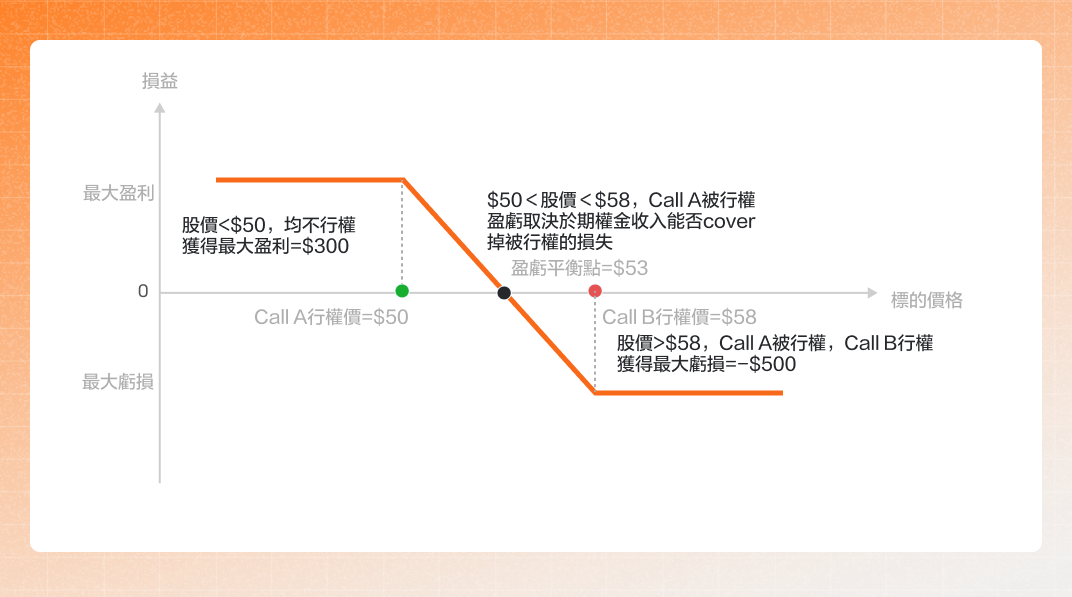

二、案例學習

TUTU是一家上市公司(案例虛構)。通過基本面分析,你認為TUTU的股價偏高,在短期內不會上漲超過$50,甚至可能會下跌。因此,你賣出了一張行權價為$50的Call A。

由於期權賣方的風險較高,為了降低賣出Call的風險,你又買入了一張行權價為$58的Call B。

如果股價下跌,那麽你可以通過賣出Call A的部分如願獲得期權金收入。

如果股價上漲,那麽買入Call B的部分可以限製一部分的損失。

你的持倉收入:

賣出一張Call A收入:單股期權金成本為$5,總期權金成本為$500。

買入一張Call B成本:單股期權金收入為-$2,總期權金收入為-$200。

所以,該策略產生了單股凈期權金(收入)$3,總期權金為$300。

1)情況一:當股價下跌<Call A的行權價時

Call A處於價外,Call B也處於價外,兩張期權價值歸零。

此時達到最大盈利為開倉時收取的期權金收入。

盈利公式:單股凈期權金*合約乘數*合約數量

註:該策略盈利有限,即使TUTU股價跌至0,策略的盈利仍為$300。

2)情況二:當Call A行權價<股價<Call B行權價時

此時Call A處於價內,Call B處於價外。

盈虧平衡點:當股價=Call A的行權價+單股凈期權金=$50+$3=$53時,期權金收入和被行權的損失相互抵消,策略達到盈虧平衡。

當TUTU股價<$53,策略盈利,但最大盈利有限。

當TUTU股價>$53,策略虧損,但最大虧損有限。

3)情況三:當股價上漲>Call B的行權價時

兩張期權都處於價內,此時產生最大虧損。

虧損公式:(Call B的行權價-Call A的行權價-單股凈期權金)*合約乘數*合約數量

註:在Bear Call Spread中,單股期權金和總期權金一般都為正數(期權金流入)。

Call A會被行權:相當於以$50的價格賣出100股TUTU

Call B會行權:相當於以$58的價格買入100股TUTU

一來一回,相當於你虧了50-58=-$8/股

但由於開倉時收到了每股$3的期權金,因此最大虧損=(Call B的行權價-Call A的行權價+單股期權金)*合約乘數*合約數量=($50-$58-$3)*100*1=-$500

註:買入Call B的部分限製了該策略的最大虧損,即使TUTU股價漲到了$100,策略虧損仍為-$500。

三、操作指南

四、實際應用

1)應用一:預期正股股價將下跌,但跌幅有限

投資者通常根據短期股價趨勢來設定策略,一旦趨勢消失或變化過快,原有的Spread策略可能就失效了。因此,Bear Call Spread更適合短期投機而非長期投資。

假如投資者認為股價將會小幅下跌,那麽可以賣出Call A,買入Call B。這樣既能在股價下跌時獲取收益,又能限製股價上漲時的潛在風險。

2)應用二:預期正股股價將下跌,已經賣出了Call,想對沖股價上漲的風險。

先部署賣方部位,賣出一個低行權價的Call A(認為股價不會漲破Call A)。

但是又擔心股價萬一漲破了且大漲,為了避免潛在損失,於是在上方買入一個高行權價的Call B。

從這個角度出發,我們就不難理解:

如果投資者認為正股股價未來不會上漲或會下跌,可以構建一個「賣出當前平值Call A,買入行權價更高的價外Call B作為保險」的看淡跨價認購期權(Bear Call Spread)。這樣可以在股票下跌賺取期權金的同時降低賣出Call A的風險。

五、常見問題

![]() A. 我應該如何選擇行權價呢?

A. 我應該如何選擇行權價呢?

保守:賣出Call A和買入Call B均選擇價外期權(OTM),在價外範圍內構建該策略,風險和盈利都相對較低。

中性:賣出價內Call A,買入價外Call B,風險和盈利都相對中性。(如:賣出以下方壓力位為行權價的價內Call A,買入接近當前股價的價外Call B)。

激進:賣出Call A和買入Call B均選擇價內期權(ITM),在輕度價內範圍內構建該策略,風險和盈利都相對更高。

![]() B. 在不同的場景下,如何退出 Bear Call Spread?

B. 在不同的場景下,如何退出 Bear Call Spread?

情況1:當股價下跌<Call A的行權價,或股價上漲>Call B的行權價時

在這種情況下,兩張期權要麽同時處於價內(ITM),要麽同時處於價外(OTM)。這表明策略已經觸及最大損失或最大盈利的邊界。

此時,投資者可以選擇保持持倉,等待期權組合到期。無論是承擔虧損還是獲得收益,期權到期後,富途會為你自動處理。

情況2:當Call A行權價<股價<Call B行權價時

評估賣出Call A的部分,是否有被提前行權的風險。如果有的話,有兩種方法:

![]() 方法一:平倉Call A部分(即重新買回一張Call A )和平倉Call B部分(即賣出一張Call B )。通過平倉策略中的兩張期權來退出Bear Call Spread策略。

方法一:平倉Call A部分(即重新買回一張Call A )和平倉Call B部分(即賣出一張Call B )。通過平倉策略中的兩張期權來退出Bear Call Spread策略。

![]() 方法二:平倉Call A部分(即重新買回一張Call A)。此時平倉成本較高,但好在可以規避被行權的風險,同時還保留了Call B部分的盈利。切記請勿只平倉Call B部分,因為這樣做就只留下了賣出Call A的部分,等於單腿裸賣Call了,可能會面臨較大的風險。

方法二:平倉Call A部分(即重新買回一張Call A)。此時平倉成本較高,但好在可以規避被行權的風險,同時還保留了Call B部分的盈利。切記請勿只平倉Call B部分,因為這樣做就只留下了賣出Call A的部分,等於單腿裸賣Call了,可能會面臨較大的風險。

情況3:策略變形為Short Call Butterfly

當你構建了熊市認購價差(Bear Call Spread),但是正股股價出現了較大的波動,你判斷接下來的一段時間內,正股股價可能還會在壓力位附近震蕩,你擔心持續的高波動可能會導致期權金損失。

這時候便可以在上方加一份牛市認購價差(Bull Call Spread),組成了一個賣出蝴蝶式跨價認購期權組合(Short Call Butterfly),這樣將策略變形為看多波動率的策略,可以在股價有明顯上漲或下跌時獲利。

情況4:策略變形為Short Diagonal Bear Call Spread

認購期權對角熊市價差(Short diagonal bear spread) 同熊市認購價差策略基本相似,區別在於對角價差的兩個期權到期日不同,交易者買入的是1手較短期的行權價較高的認購期權,賣出的是1手較長期的行權價較低的認購期權,買入和賣出的認購期權的數量仍然相同。

與普通熊市價差相比,由於認購期權對角熊市價差賣出了更遠期的期權,也因此會在開倉時獲得更多的期權金。因此,如果在近期期權到期前股價大幅上漲,認購期權對角熊市價差承擔的最大損失更低。

但相對地,認購期權對角熊市價差的盈利區間可能會更小。如果在短期期權到期時股價恰好等於低行權價call A,這對普通熊市認購期權策略來說達到了最大盈利,但此時對於認購期權對角熊市價差來說會承擔一定的損失。

![]() C. Bear Call Spread 和 Bear Put Spread的區別是什麽?

C. Bear Call Spread 和 Bear Put Spread的區別是什麽?

兩者的盈虧圖很相似,都屬於看淡後市行情的策略,這兩種策略在實際使用上並無太大的區別。

但究竟選擇用Call還是Put來構建價差策略,需要根據投資者對於未來正股價格的看法、隱含波動率、風險偏好等要素來做選擇。

如果不看漲後市,當前隱含波動率也處於高位,那可以選擇帶有賣方性質的熊市認購價差(Bear Call Spread)獲得權利金收入。

如果看淡後市,當前現在隱含波動率也處於低位,那可以選擇選擇帶有買方性質的熊市認沽價差(Bear Put Spread)博取下跌帶來的收益。