一學就懂的宏觀經濟課

如何使用勞動力市場指標去投資

對美國人民而言,2023年註定將是個不太平的一年:一方面,人們需要應對美聯儲以極快的速度加息帶來的借貸成本上升;另一方面,還要時刻關心自己的“飯碗”,警惕被裁員的風險。

可能有人要問了,為什麼會出現裁員的現象?就業數據到底有多重要?看完本期的課程或許你心中就會有答案了!

● 勞動力市場為何如此重要?有哪些指標?

● 投資者如何觀察、建立分析框架?

●就業對股市有什麼影響?

●那麼我們來實戰一下吧!

●小結

分析勞動力市場很重要嗎?——答案是,非常重要!

原因很簡單,就業提供了生產效率和服務,這些將影響到我們生活的方方面面。

比如,工人罷工了,城市將停擺;農民不種地了,超市蔬菜價格將暴漲……

不光如此,勞動力市場的指標也影響着美股的投資,通過學習指標能夠預判美聯儲下一步可能採取的操作,從而幫助我們增加或減少股票倉位。

瞭解勞動力市場的全貌需要多方面考量,這裡直接給大家羅列了美聯儲重點關注的7大指標:

勞動力參與情況

(1)失業率

(2)勞動力參與率

勞動力變動情況

(3)新增非農就業

(4)首次申領失業金人數

雇佣環境及薪酬

(5)職位空缺數

(6)雇佣數

(7)周薪增速

非農 vs. ADP非農

很多投資者在分析勞動力市場數據時會發現“非農就業”有兩個指標,那麼兩者有什麼區別,哪個數據更具有參考意義呢?

● 涵蓋範圍差別:非農是由勞工局面向美國商業和政府機構的調查,而ADP非農由ADP研究機構僅面向商業機構(不包含政府)的調查。

● 發佈時間差別:非農在每月第一個周五發佈,而ADP非農在非農的前兩天公佈。ADP非農可以讓市場提前對非農形成一定預期,因此被市場交易者稱為“小非農”。

● 走勢差別:非農和ADP非農從長期維度上看走勢一致,但短期兩者常出現背離;越是在勞動力市場動蕩的時期,兩調查結果之間越容易產生分歧。

● 結論:市場參與者以及美聯儲官員更關注非農就業數據,所以非農數據會更權威也更為重要。

經濟指標及時跟蹤:

打開牛牛APP,發現→資訊→日曆→經濟數據,點擊“添加到日曆”即可一次性訂閱重要的經濟數據。

投資者如何觀察,建立分析框架?

想要全面瞭解勞動力市場有個很關鍵的要素——指標的發佈時間。

為何需要瞭解時間呢?答案是我們耳熟能詳的兩個字:預期!

市場往往在關鍵指標發佈前後出現波動,所以,當你意識到某項指標快要發佈時,可以根據市場預期提前佈局。

以下是美聯儲最關注的7大指標的詳細定義

知道了發佈時間之後,那就可以正式開始分析了。

我們遵循以下幾個步驟:

首先,判斷美國經濟周期位置、把握美聯儲貨幣政策的執行動向。

相信多數同學瞭解美聯儲的兩大核心目標是:價格穩定和充分就業。根據經濟現狀,美聯儲通常會採取調整利率、監測宏觀經濟指標和實施量化寬鬆政策等措施去平衡價格和就業的目標。

其次,作為投資者,你可能已經意識到了新冠疫情同樣對勞動力市場的結構進行了改變。在疫情後,許多人“炒”掉了老闆尋找更高的薪資,哪怕一時找不到下家,靠補助也能維持一段時間的生活。

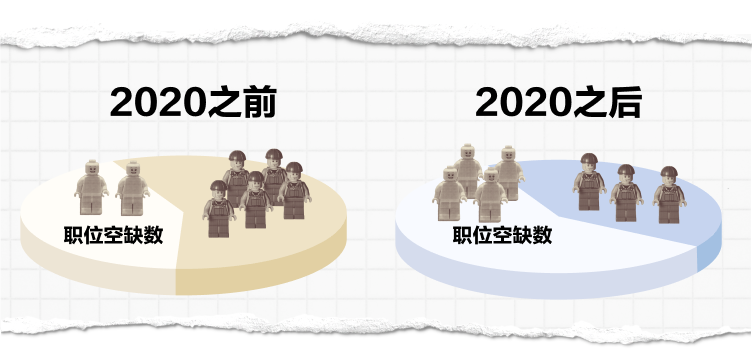

《美國新聞與世界報道》雜誌說道,“疫情期間,許多職場規則被顛覆了,有些是永久性的”。截止到2022年底,如果每個失業人員都能找到工作,美國還有約400萬個空缺職位,就業實在太“火爆”了。但是分析“就業火爆”背後的原因,其實是數百萬經驗豐富的雇員選擇提前退休。

因此,瞭解完當前勞動力市場的成因後,我們需要稍微改變它的分析邏輯。

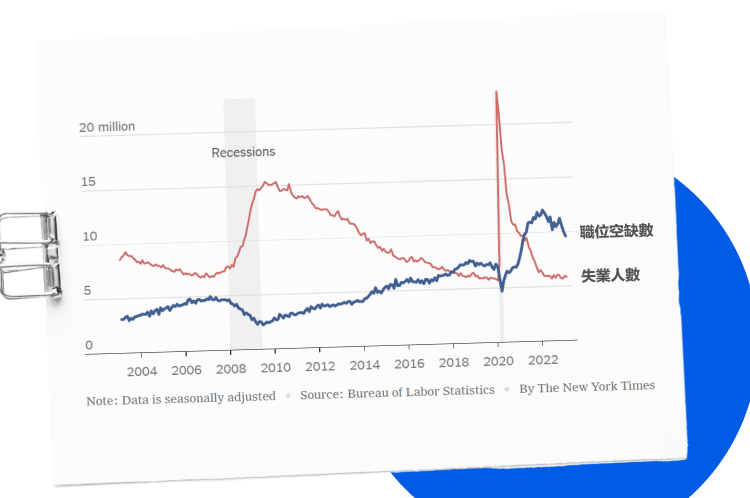

以前,我們可以將相同類型的指標進行對比分析,例如,空缺職位數量的大幅下降會伴隨着裁員和失業率上升,因此,情況發生時經濟學家即可判斷美國經濟將“硬着陸”。

但是,這個方法可能不再適用了,因為自2023年起,雖然職位空缺數大幅下降,失業率卻仍然保持低位。

現在分析市場或許應該“無視歷史”,我們可以使用趨勢分析法,即更關注數據的環比變化。

同時,綜合判斷勞動力市場與其他宏觀指標的關係,例如薪資增速和通脹,通脹高企,薪資增速肯定不會慢。

最後,需要參考市場給出的就業預期,因為股市更多的是隨預期的變化而變動。

前文其實鋪墊了很多就業指標與股市千絲萬縷的關係,現在我們再詳細梳理一遍吧。

分析就業和股市的對應關係不是簡單的正相關或負相關,一定要先理清美國宏觀經濟周期所處的背景。

舉個例子,在正常時期,強勁的就業增長和工資上漲會被認為是好消息,但在美聯儲治理通脹進行加息的期間,強勁的就業市場恰恰將導致市場的大跌。

為什麼?因為市場認為強勁的就業將導致更為激進的加息,這對股市是不利的,2022年10月初,發佈9月非農就業後當天市場就是如此反應的。

相反,在華爾街預測美國經濟即將迎來衰退之際,就業和股市更多的就是正相關了。

2023年6月初,公佈5月非農就業後的市場就符合這一規律,當日美國股市上漲的一個因素就是“強勁的就業市場所帶來的信心”,因為數據緩解了對衰退的擔憂,投資者認為美國經濟仍然保持強勁勢頭,增長動力依然存在。

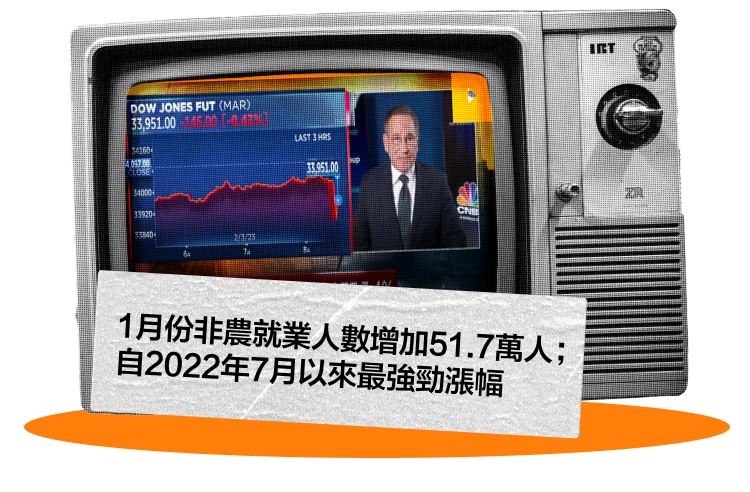

假如你拿到了2023年1月的就業數據,該怎麼分析?

1. 首先,找準美國經濟位置:2023年1月仍位于2022年開始的加息周期里。

2. 其次,分析美聯儲態度:鮑威爾的態度為“給勞動力市場降溫,以幫助抑制通脹”。這意味着,如果看到勞動力市場降溫了,那麼大機率將會看到美聯儲停止加息、發佈當日美股上漲。

3. 最後,實際的數據符合美聯儲的方向嗎?實際上1月的就業非常強勁,甚至大幅超越了市場預期,這就表明美聯儲不會停止加息,因此,報告發佈後市場下跌。

小結

回到"勞動力市場分析"的問題,大家可以按照以下步驟去思考:

如果覺得從本期課程學會了分析勞動力市場,不妨關注我們的宏觀解讀的“進階”欄目,從最新的數據預判市場走勢吧!