【被動收入2024】在香港獲取被動收入的方法

什麽是被動收入?

被動收入是指不用直接參與工作、提供服務或交換時間和勞動,都能持續獲得收入。但不代表您是完全沒有工作或努力,而是一般在早期投入一定的時間和資源來建立和管理相應的投資或資產。被動收入的優點在於能夠為個人創造穩定的收入,而且不用透過勞動時間換取收入,變相人們可以騰出更多時間及空間去做自己想做的事,同時亦有助實現財務自由。

一般能獲取被動收入的產品包括:銀行定期存款、避險貨幣、債券及債券基金、黃金,而富途現金寳囊括的產品主要投資政府短期債券、銀行定期存款等安全性較高的貨幣工具,也能夠為您帶來相對穩定的被動收入。

如果你都想有穩定的被動收入,富途現金寳也是其中一個可以考慮的選擇之一。

目錄

獲取被動收入方法1--港元定期存款

獲取被動收入方法2--富途現金寶

獲取被動收入方法3--債券

獲取被動收入方法4--收息股組合

獲取被動收入方法1--港元定期存款

定期存款是一種金融產品,通常由銀行提供,並支援不同貨幣如港元、美元等。它是一種儲蓄方式,將您的一筆資金存入銀行開設的定期帳戶內,並同意在特定的時間內(稱為存款期限)不動用該筆款項,常見存款期限有7日、1個月、3個月、6個月、1年等,視乎你的需要而定。而這段時間内,存款金額會獲得約定的利息。當存款期限完結,您就可以取回本金及累積所得的利息。

不過,若期間突然缺乏現金流,想提前提款的話,則會失去利息且需要支付罰金或手續費。定期存款是一種相對安全的投資方式,香港存款保障計劃為每位存款人在每間成員銀行的資金提供最多50萬港元保障。

但需要注意的是,存款利率可能會受到通脹和其他經濟因素的影響,可能無法完全抵消通脹帶來的資金貶值。

總括來説:定期存款有以下的優點和缺點:

固定利率

定期存款通常提供固定的利率,這意味著您可以在存款期限內確定您的回報。這有助於您做出準確的財務規劃,並知道您將獲得多少利息。

安全且不費神

定期存款是一種簡單易懂的金融產品。您只需將金錢存入銀行,同意存款期限和利率,然後等待存款期滿即可取回本金和利息,不用長期長時間留意市況。

低風險

相對於其他投資選擇,如股票或債券,定期存款是一種較低風險的儲蓄方式。您的存款金額通常由存款保險計劃保護,這意味著即使銀行遇到困難,50萬或以下的存款也可以得到保護。

低流動性

由於定期存款的特性,您的資金在存款期限內是固定的,無法隨時取用,除非支付罰金或手續費。如果您有機會需要在短期內或需緊急動用這些資金,定期存款可能不是最理想的選擇。

最低存款額

銀行一般的定期存款都設有最低存款額要求,現時普遍最低存款額為港幣$10000。若想獲得更高利息,最低存款額的要求亦會更高。而虛擬銀行則可能不設置最低存款額要求。

通脹風險

存款期限內的固定利率可能無法完全抵消通脹的影響。如果通脹率高於定期存款的利率,您的資金的實際購買力可能會下降。

延伸閲讀: 2024最新銀行定期存款利率比較

獲取被動收入方法2--富途現金寶

富途現金寶靈活又賺到,幫你將閒錢變收益。現金寶是富途貨幣基金品牌的統稱,現金寶品牌底下的貨幣基金主要投資於政府短期債券、銀行定期存款等安全性較高的貨幣工具,投資期相對較短且穩定性較高,適合所有類型的投資者,尤其是保守型投資者。

富途現金寶好處

低門檻

認購低至港幣$0.01,即使$100都買得到。

靈活彈性高

你可以按照你的現金流需要,隨時買入又或隨時提錢,亦可以隨時交易。

理想及穩定回報

美元貨幣基金5%平均回報*+5%開戶獎賞^

例:假設您在富途參與富途現金寳活動,並投入HKD$10,000,持有期限為365天(一年),年利率為美元貨幣基金5%平均回報*+5%限時開戶獎賞^。在未曾提款下,根據上述公式,收益計算如下:首年收益= 10,000 × 0.1△× 365 / 365 = HKD$1000

您一年後的現金寳將有機會獲得HKD$1000的收益。

*5%取自富途所有美元貨幣基金近一年平均收益回報,數據截至2024年1月22日。歷史收益僅供參考,基金的過往表現不能預示日後的表現。

^5%開戶獎賞適用於富途平台上的所有基金,與其他新客活動獎賞不可同享,優惠受條款及細則約束。

△10%是由5%平均回報+5%限時開戶獎賞構成。

0申贖費

全場基金免佣免申贖費,帳戶淨值為扣除管理費後的投資真實收益。

設自動贖回機制

富途現金寳設自動申贖功能,開通後系統自動在每日收市後將您證券賬戶裡的現金買入貨幣基金;同時貨幣基金資產將計入證券購買力可直接用於股票交易、認購新股(無融資利息)、買入非貨幣基金;若賬戶產生欠款將自動贖回同市場貨幣基金以償還欠款,無需手動贖回。

延伸閲讀: 富途現金寶,美元貨幣基金平均回報5%

總括而言,貨幣市場基金安全性較高,但當遇到極端情況,如基金公司購買的短期票據違約、利率突然大幅上升而令債券價格暴瀉、市場恐慌性贖回等,還是會為投資者帶來損失。

獲取被動收入方法3--債券

債券是發行者為了募集資金所發行的金融票證,承諾於特定時間內支付既定利率的利息,並於到期日返還本金。作為一種悠久歷史的投資工具,債券因其定期付息及到期返本的特性,長久以來廣受各類投資者的青睞。特別是由國家或政府所發行的主權債券,以其較高的安全性而聞名。作為香港投資者,比較容易接觸到的債券大概是由美國政府發行的國庫券。

美國國債(U.S. Treasury Bond,也稱美債)是美國政府為了籌資以支持其運作和償還債務而發行的一種長期負債工具。這些國庫券主要針對包括大型機構和個人投資者在內的多種投資者發行,並在全球金融市場中享有高度流通性和卓越的信譽。因其穩健和安全的特性,美國國庫券常被視作風險管理策略中的首選投資工具之一。富途亦提供提供不同期限的美債,滿足投資者獲取穩定派息的目標。

買美債有什麼好處?

安全性

由於美債是由美國政府發債,所以基本上具有信譽及償還債務能力的保障。

固定回報

因此,美債一般被視爲「不會違約」的債券,有全球最安全投資工具之一的稱譽。

較高流動性

美債能爲投資者提供固定回報,故投資者購買美債後,便可獲穩定的利息收入。

平衡風險

相對其他類型的債券,美國國債流動性較高。若購買高風險產品同時購買美債,美債則可發揮平衡風險及回報的作用。

買美債有什麼風險?

不過,雖然美債的違約風險較低,但也不排除有機會會發生。除此之外,還有:

利率風險

債券價格與利率是成反比的。即利率越低,債券價格就越高;相反,利率越高,債券價格就越低,變相投資人都會傾向將錢存入銀行,債券吸引力會下降,從而導致市價下降,已入手債券的投資者或會造成損失。

匯率風險

但凡買海外債券,都會存在匯率風險。

延伸閲讀: 在香港如何買美債

獲取被動收入方法4--收息股組合

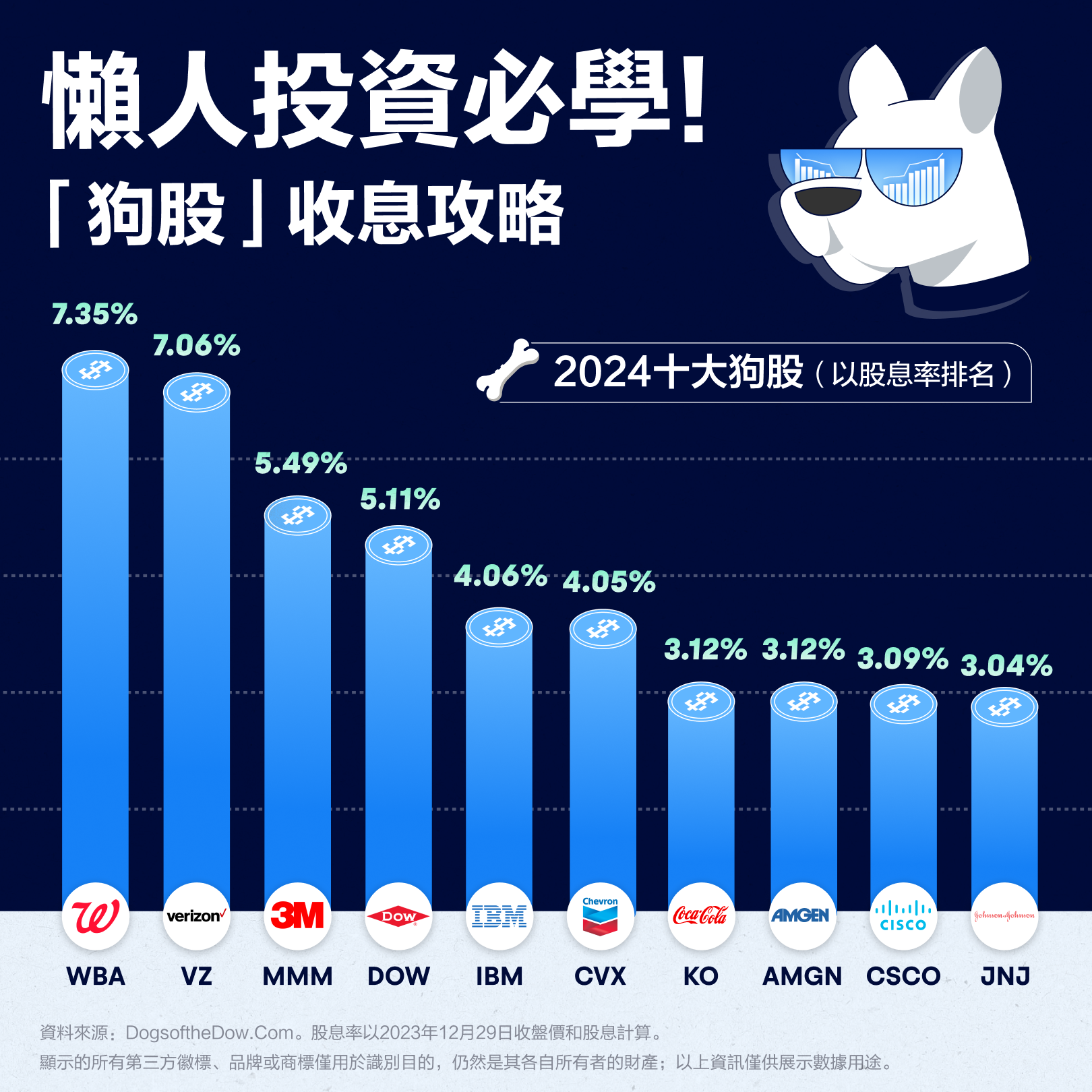

"道指狗股"是一種收息股投資策略,由Michael B. O’Higgins於1991年提出,專門針對追求股息收入的投資者。這套策略的操作十分直觀:從道瓊斯工業平均指數(Dow Jones Industrial Average)中挑選出十支股息收益率最高的股票,在每年的開始購入,並於年末賣出。

在2022年,當美股整體表現不佳時,採用道指狗股策略的組合卻有亮眼表現,整體上漲了2.2%,而相較下,道瓊斯工業平均指數下降了8.8%,S&P 500和NASDAQ指數的跌幅更是超過了10%。這顯示了在市場不穩定時,追求股息收入的投資組合可以作為投資者的避風港。富途亦提供提供5x24小時美股交易。

該策略適合對風險承受度較低、偏好穩定股息收入,但仍期望獲得一定資本增值的投資者。

雖然聽起來穩健,不過還是會有導致損失的可能性,例如,可能隨時停止派息、賺息蝕價等。

狗股收息組合的原理是什麼?

道指狗股策略的核心思想是專注於股息收益率,將它作為評估股票價值的一個關鍵指標。高股息率通常意味著股價可能被低估,提供了超越大盤平均水平的收益潛力。

這個原理建立在這樣一個事實上:道瓊斯指數的30支成分股普遍是精心挑選的大型、資歷深的藍籌股,具有良好的財務狀況和數十億美元的市值,以及穩定的盈利記錄。

這些公司往往有著長期的派息歷史,且不易改變其派息政策,因此派息的穩定性高。然而,它們的股價仍可能受到整體市場環境和經濟周期的影響。當公司處於商業週期的低潮時,其股價往往會低於高峰時期。

因此,那些具有高股息率的股票可能代表了公司目前正處於業務周期的谷底,股價已經相對較低,為投資者提供了一個吸引人的進入點,以期待未來的增值機會。

延伸閲讀: 2024優質收息股票挑選策略

注意:

本內容不構成任何證券、金融產品或工具邀約、招攬、建議、意見或任何保證。投資涉及風險,投資者應仔細閱讀基金資訊及相關文件(包括其風險因素)。 敬請投資者注意,基金產品的價格可升亦可跌,可能在短時間內大幅變動,投資者或無法取回其投資於基金的金額,基金過往的表現不能預示日後的表現。

本內容中如有類似前瞻性陳述之內容,此等內容或陳述不得視為對任何將來表現之保證,且應注意實際情況或發展可能與該等陳述有重大落差。債券的本金和利息是由發行人或擔保人(如有)去償還,債券持有人須承擔發行人或擔保人的信貸風險。如果發行人或擔保人不履行契約,債券持有人可能無法取回投資債券的本金和利息。美國政府債券由美國政府發行和保證,債券交易會在場外進行。投資涉及風險,其價格會受到市場供求關係的影響。雖然有較高機會取回投資美國政府債券的本金和利息,債券持有人提前贖回債券可能會因市場風險而導致損失。美國政府拖欠債券本金和利息的可能性較低,但其財政狀況及信用評級的改變亦有機會引致違約的風險。

因此,在作出任何投資決策前,客戶應仔細閱讀相關銷售文件, 完全瞭解其風險以及有關法律、賦稅及會計的特點及後果,並根據個人的情況決定投資是否切合個人的財政狀況及投資目標,以及能否承受有關風險,必要時應尋求適當的專業意見。