美國大選結果出爐,特朗普再次當選美國總統。特朗普的能源政策可謂「路人皆知」,反對新能源應用,支持化石能源開採,並在競選綱領中明確提出將再次退出《巴黎氣候協定》。在競選過程中,特朗普曾多次提到「鑽探,寶貝,鑽探」(Drill,Baby,Drill)口號。

由於鮮明的政策取向,傳統能源也一直被視作「特朗普交易」的重要組成部分。

但是投資者可能不太註意到,在特朗普的上一個任期,能源行業在標普11個細分行業中表現最差。能源成為唯一下跌的行業,跌幅將近40%。

在第一任期,特朗普也采取了對傳統能源非常友善的政策,為何會如此表現?第二任期開始後可能會怎麼走?本週的【機會速派】將嘗試解答這些問題。

學習福利:想了解更多熱門投資機會,可以解鎖加入牛牛官方交流群組,有專業導師和牛友在線分享,點此即刻加入>>

量增≠股升!

能源板塊在特朗普第一任期內的慘淡表現很大一部分是由於疫情的衝擊。由於全球範圍內的旅行限製,交通運輸和工業活動大幅減少,能源需求出現了劇烈下降。在2020年4月,甚至一度出現了世所罕見的負油價,行業相關公司也那一年損失慘重。

但是,即使不考慮疫情的影響,能源行業也表現不佳。將時間劃定在油價尚未崩盤的20年1月初,整個板塊自特朗普上任以來也下跌了6.85%。

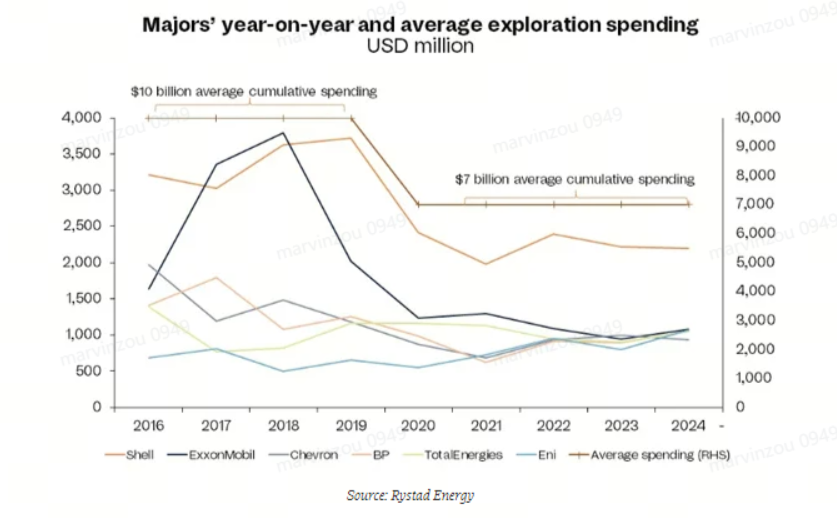

特朗普在2017年就任美國總統後,采取了一系列支持化石燃料行業的政策。他削減了環保法規的限制(如甲烷排放標準),並加快了行業項目的審批流程,美國的原油開採在此期間迎來大發展。據Rystad Energy統計,在2016-2019年間, $埃克森美孚 (XOM.US)$ 、 $雪佛龍 (CVX.US)$ 、 $殼牌 (SHEL.US)$ 等數家行業巨頭的年均資本開支達到100億美元。

本圖內容僅供參考,不構成任何投資建議。

美國本土的頁岩油產量在特朗普的首個任期內大幅增長,更是在2018年一舉超越沙特成為了最大的原油生產國。產量提升的同時,生產商的競爭也開始加劇,原油價格自2018年四季度開始出現了明顯調整,這也波及了行業的表現。

友好的政策環境並不能確保行業順風順水。S&P Global表示,商品價格和華爾街才是行業的真正決定者,而不是總統。

與傳統能源行業關係素來緊張的民主黨主政後,在高通脹和地緣政治衝突的加持下,能源行業反倒和飆升的價格一起走出了長達數年的牛市。

幾家行業巨頭的資本開支也明顯收窄,由100億美元下降至70億美元水平,這使得行業情況大為改觀。Morningstar統計,在拜登主政期間(截至24Q3),能源股相對大盤實現了75%的超額回報,遠勝於特朗普當政時期。

美國銀行表示,過去的價格暴漲將會得到控制,未來原油價格將存在下行風險。他們也觀測到對衝基金在選舉結果出爐後選擇利用反彈賣出原油生產商,而不像以前那樣積極進場買入。

關注「鏟子股」?

「鏟子股」概念來源於加州淘金熱時期,那些賣鏟子和其他工具的商人往往比淘金者本身更能穩定獲利。例如 $英偉達 (NVDA.US)$ 就作為AI時代的鏟子股,依靠強大的GPU成為全球市場龍頭。

在能源行業中,鏟子股則指的是那些為資源開採和生產提供設備、服務和技術支持的公司。這些公司不直接生產原油,但業務通常與生產商的資本開支高度相關。如果特朗普的第二任期內原油開採活動出現明顯提升,油田服務公司的業績也可能獲得提振。

油服行業存在「三巨頭」,均在美國上市,包括$斯倫貝謝 (SLB.US)$ 、 $哈里伯頓 (HAL.US)$ 和 $Baker Hughes (BKR.US)$ 。這些公司歷史悠久,均成立於上個世紀初期。業務覆蓋勘探、運營以及設備等多個環節,並在全球市場開展業務。據Yakov&Partners數據,2023年三巨頭共佔北美市場份額56%,其中哈里伯頓佔比最高,為25%。

但是,生產商未來的資本開支情況仍需保持密切觀察。Zacks Investment表示,上遊企業在經歷了20年的週期底部之後,對於資本開支一直較為謹慎,更加看重股東回報而不是提高產量,而這一趨勢仍有可能持續。金融時報也報道稱,投資者在多年債務驅動的鑽探熱潮中已經筋疲力盡,現有的資本紀律模式不太可能改變。

能源投資需要注意什麼?

我們曾經在鋰資源行業的章節中提到過,周期股擁有與其他行業不同的特性。與當期的財務表現相比,投資者可能更需要進行行業趨勢和供需狀況的整體判斷。能源也屬於周期類行業,而與鋰資源不同的是,由於OPEC等組織的存在,除了行業自身的週期波動,地緣政治也會產生較大影響。

另外,如果你參與了原油ETF的投資,可能會發現一個奇怪的現象:不像黃金等貴金屬ETF,原油ETF的價格變動經常與期貨價格出現明顯的偏離,長期看甚至大幅跑輸了原油價格。

本圖內容僅供參考,不構成任何投資建議。過往業績不預示未來表現,市場有風險,投資需謹慎。

黃金作為貴金屬,單位價值較高,也易於存儲和管理。因此大多數黃金ETF直接持有實物黃金,存在較小的跟蹤誤差。

而原油則屬於大宗工業品,相關ETF是以持有期貨合約的形式運行。以目前規模最大的 $美國原油基金ETF (USO.US)$為例,它持有當月的WTI原油期貨合約,並在接近到期時展期到下一個月的合約,這一過程也被稱作「移倉換月」。

如果遠月合約價格高於最近的合約價,USO則需要以較高價格買入遠月合約,形成展期損失。這種情況下,儘管現貨價格不變或者上漲,ETF的淨值仍有可能遭受損失。相反,如果遠月價格低於近月價格,它也可能從移倉中獲益。

持有實物原油需要支付儲存費用,這會反映在遠期合約的價格中,因此期貨合約通常表現為正價差(遠期價格高於近期),這使得原油ETF的表現長期看並不能跟上期貨的行情。

風險披露:本內容不構成研究報告,僅供參考,不作為任何投資決策的依據。本文所涉及的信息並非對所述證券、市場或發展的全面描述。雖然信息來源被認為可靠,但不保證上述內容的準確性或完整性。此外,對於本文所提供的任何陳述、觀點或預測,不保證其準確性。