投資大師“手把手”教你選股

《漫步華爾街》的作者,有什麼成功選股法?

伯頓·G.馬爾基爾的經歷和理念

你聽說過《漫步華爾街》這本書嗎?它首次出版於1973年,是繼本傑明·格雷厄姆的《聰明的投資者》後,又一本非常經典、暢銷的金融投資入門書籍,也被用作某些院校的必讀書目、教學書籍。

這本書涵蓋了貨幣市場、基金、股票、債券、黃金、衍生品等投資品類,講到了史上著名的投資泡沫和投機狂潮,還講解了基本面分析、技術面分析方法,提供了較爲全面的投資策略,還有行爲金融、組合構建、生命週期投資等方面的內容和指引。覆蓋面非常廣,而且理論結合實踐,文字深入淺出。

這本書的作者是伯頓·G.馬爾基爾(Burton G. Malkiel),他可不簡單!

伯頓既是一位投資界名人、投資大師,又是一位造詣深厚的學者、美國著名的經濟學教授。他在哈佛大學讀完本科和MBA後,開始了華爾街之旅,去了投行工作。但由於對學術研究的興趣,他後來又獲得了普林斯頓大學的經濟學博士學位,並留在該校任教。

所以不管是在投資界,還是在學術界,都有他非常突出的身影。在投資界,他曾擔任美國金融協會主席,並獲得專業投資組織頒發的終身成就獎,還曾在美國總統經濟顧問委員會和多家公司的董事會任職(包括保德信人壽、先鋒集團)。在學術界,他於多個大學任職,曾任普林斯頓大學金融研究中心的主席、耶魯大學管理學院的院長,目前是普林斯頓大學的教授。

有着雙面角色、經驗和光環的伯頓,有着怎樣的投資理念呢?

他支持隨機漫步理論(Random Walk),認爲股價的短期波動無法預測,不僅是基本面分析,也沒有任何一種技術層面的策略能一直經受住市場的考驗。

關於怎麼漫步華爾街,他覺得有三種方式:“省心省力漫步法”、“親力親爲漫步法”和“使用替身漫步法”。

第一種方式也就是購買涵蓋範圍廣泛的指數基金,這是他最願意推薦的策略,因爲他不相信個人的主動投資可以戰勝平均指數。

第二種方法是自己挑選股票,雖然他覺得個人無法戰勝市場,但他也理解大家對於戰勝市場的“欲罷不能”和在其中體驗到的趣味,所以針對第二種方法他也分享了成功選股的4個規則(下文將會介紹),來幫助投資者降低風險。

第三種方法則是選擇專業的投資經理爲你投資,這是一種比較折中的方式。

伯頓·G.馬爾基爾的選股規則

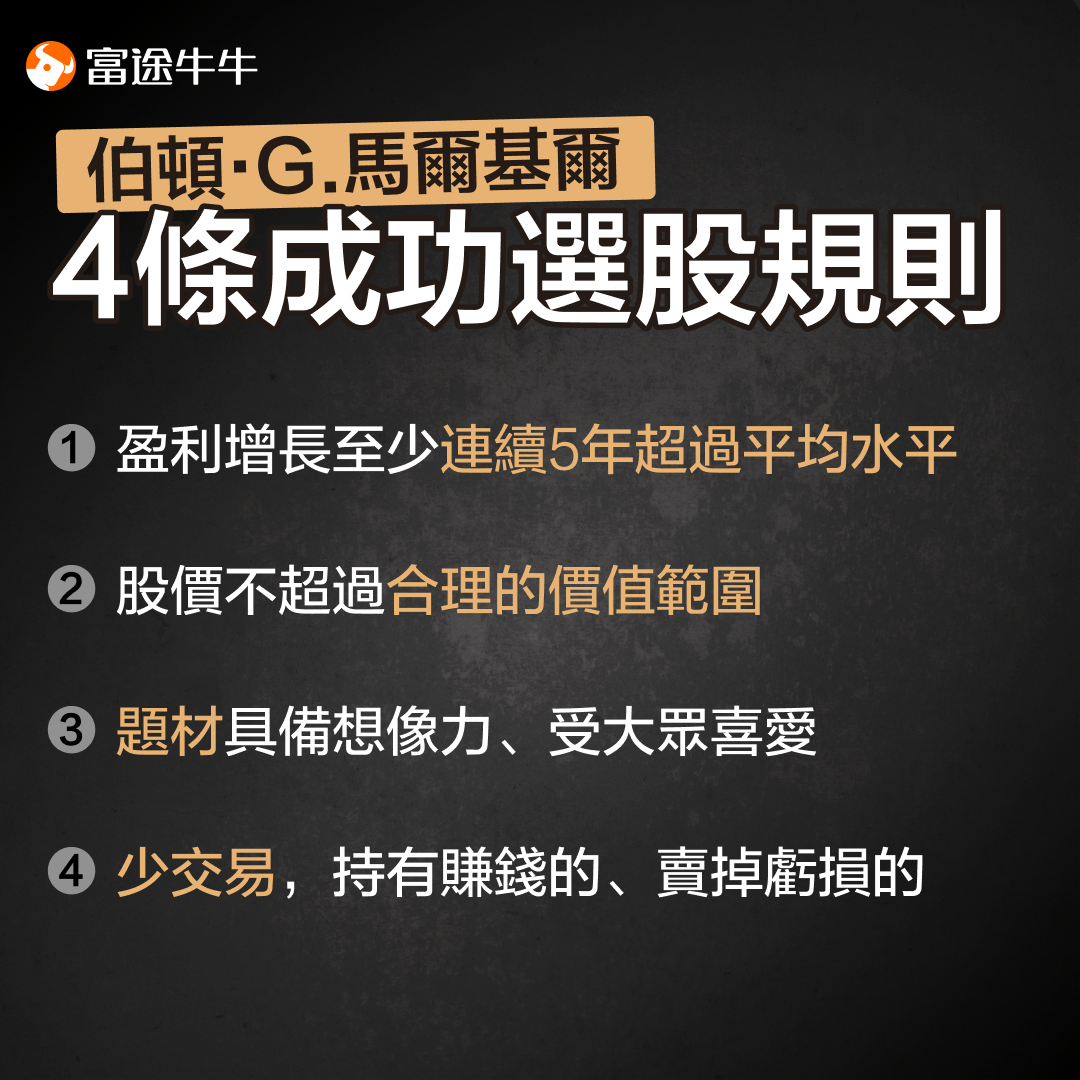

前面提到,伯頓針對“親力親爲漫步法”分享了成功選股的4條規則,那具體是哪些呢?

1. 盈利增長至少連續5年超過平均水平。

這樣的公司不好找,但這類公司不僅在盈利方面快速增長,而且市場願意接受的市盈率也很可能提升。

2. 股票價格不超過其堅實基礎價值所能合理解釋的範圍。

應該買入市盈率與整個市場的市盈率持平,或高出不多的股票。當然這也並不絕對,如果公司未來的盈利增長遠超平均水平,那市盈率稍高於市場平均也是合理的。同時還要尋找尚未被市場發現,因而其價格未被推高的有增長前景的股票。也就是說,這裏指的是那些市盈率相對較低,且尚未被公衆發現的成長股。

3. 投資者可以在其預期增長故事之上建立空中樓閣的股票。

聽起來有點拗口,實際上說的是這個股票的題材、故事是否具有想象力,是否受大衆喜愛。因爲投資者也是感情動物,會受自身各種情緒的驅使,股民的心理因素對股價有着很重要的作用。

4. 儘可能少交易。

馬爾基爾建議不要頻繁換股,因爲會加重自己的稅收負擔。他贊成“繼續持有賺錢的股票,拋掉賠錢的股票”,尤其是當果斷行動能帶來稅收優惠時,更應該賣出虧損股票。當然,如果已有浮盈的增長型的股票已經定價太高,在投資組合中權重過大,這種情況例外。

總結一下,馬爾基爾的這四個規則涉及公司盈利能力和成長性、市場估值水平、概念題材、交易頻率。

關於交易頻率,其實更像是倉位管理的建議,而不是選股標準,但猜測馬爾基爾可能認爲這關乎買入或賣出什麼股票的選擇,所以也把它列在這裏了。

如果按照前三個規則去選股,選出的可能是那種比較有成長性、價格比較合理、又有想象空間和市場熱度的股票。

這些規則我們如何應用?

那麼馬爾基爾的這些選股規則,對我們的實際應用有什麼幫助呢?我們可以先嚐試量化前兩條規則。

1. 關於盈利增長,我們很難在初步篩選階段,去比較連續5年盈餘成長率的數據,但這裏我們嘗試做一些調整。比如說,我們最起碼可以看看哪些公司是滿足年度淨利潤增長率≥0的。當然,這比他的規則要弱了不少,更嚴格的規則可以在下一步篩選中去應用。

2. 關於市盈率,根據馬爾基爾的規則,沒有具體的數值限制,更多地是和市場橫向比較、和自身的盈利增長去比。

在和市場的比較中,比如說我們可以篩選PE(市盈率)在行業中排名1-100的公司。

而在和自身盈利增長的比較中,有一個指標可能可以提供幫助,它就是PEG。PEG=市盈率/年化盈利增長率,關於這個指標,普遍的說法是PEG≤1通常比較好。

上面的具體量化,只是提供一個示範,僅作教學之用,不代表任何投資建議。大家可以根據自己的情況,以自己的標準進行量化。

具體實操上還能怎麼做?

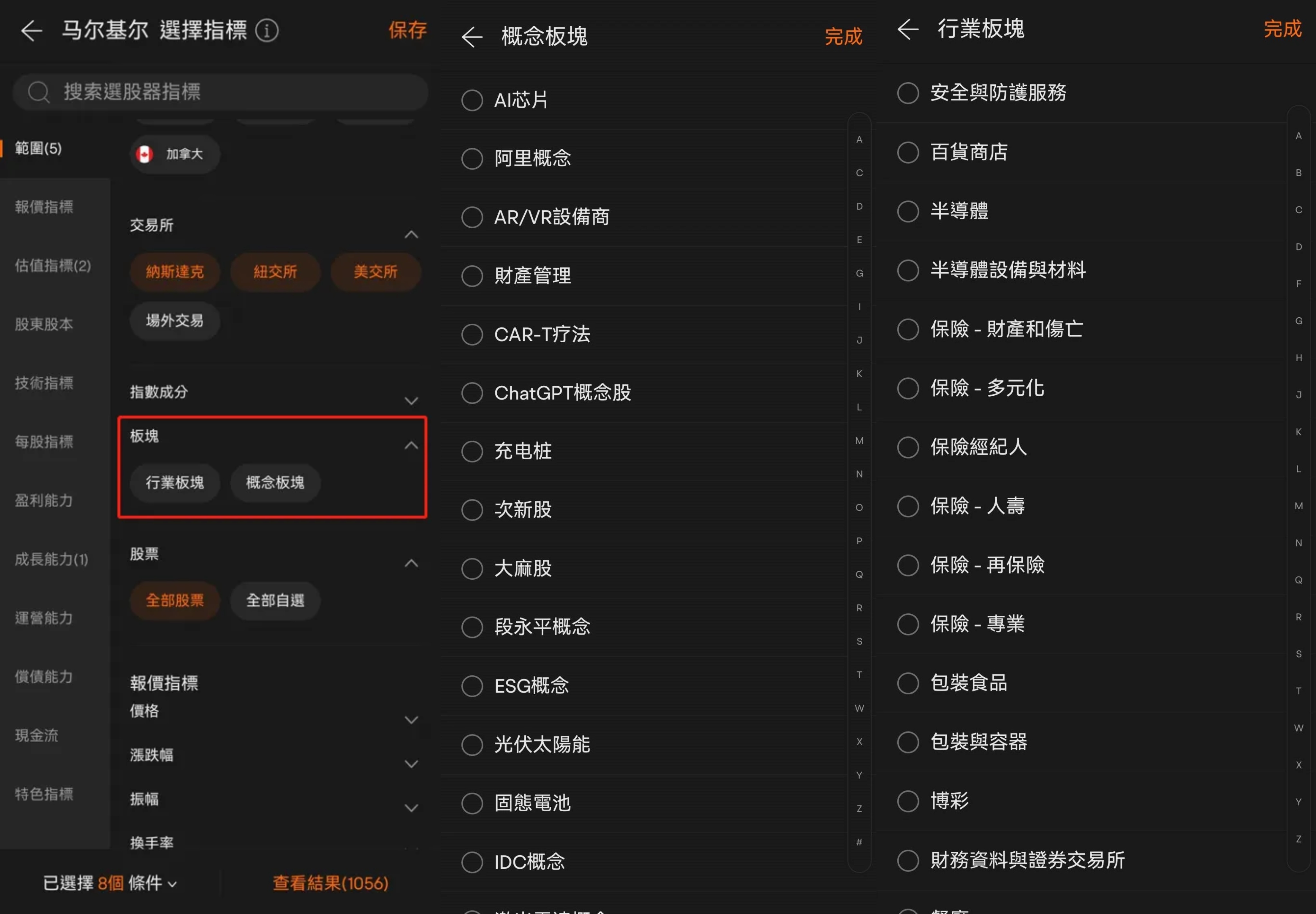

好了,那我們如何通過牛牛選股器來進行實操呢?

以上三個標準中,前兩個我們可以直接用來篩選,最後一個我們暫時還無法直接用,那麼我們嘗試再調整一下。

例如,如果我們去看估值分位,也是一種和自己進行比較的方式,比如我們可以篩選近PE在近3年的估值分位≤70%的股票。當然這也只是一個示例,你也可以有其他的調整。

經過前面三步,我們將7000多個美股,篩選到了剩下1056個(根據2023年8月30日的數據),當然這個量級也不小。

這個時候,別忘了伯頓的第三條關於概念題材的規則,這在牛牛的選股器上是可以直接進行篩選的。這裏就不作示例了,因爲這與你對於什麼題材有想象力、受喜愛的理解和判斷是有關的。

如果你特別看重其中的兩三個概念,那麼其實篩選後得到的個股數可能是很小的。在這個基礎上,再加上一些自己對於基本面、技術面、資金面等方面的標準,應該就不難選出你想要的個股了。

*注:屏幕顯示之圖片僅供說明用途,不構成任何投資建議或保證。

今天的內容不代表投資建議,但希望對你有啓發。你看完之後是否有什麼想法呢?歡迎留言分享。