富途尊享服務

減息投資懶人包

減息將至,“利率敏感”的生物科技股如何投?

近期美國經濟和通脹數據走弱,美聯儲減息預期再次升溫。

根據CME利率觀察工具,截至7月19日,市場預期美聯儲有超過90%的概率會在9月減息,將利率下調25個基點至5%-5.25%。

此外,市場還預計下半年還有兩次減息,年末利率可能下行至4.5%附近。倘若如預期發展,這將是22年進入升息週期以來的首次轉向。

站在減息通道的門口,在高利率環境下受到壓制的行業也有望“撥雲見日”,生物科技(Biotech)行業便是其中之一。

學習福利:想實時追蹤減息預期下投資策略,可以解鎖加入牛牛官方交流群組,有專業分析師1對1解答投資疑問,還有專業牛友實時分享投資邏輯![]()

利率敏感型板塊

生物科技板塊的表現與宏觀經濟、尤其是聯儲的利率政策高度相關。

以標普生物科技ETF($SPDR标普生物科技ETF(XBI.US)$)為例,疫情發生後聯儲將政策利率降至0,XBI也走出一波上漲行情。2021年後,聯儲進入升息週期,XBI則經歷了超過60%的回撤。

22年下半年美聯儲進入“Higher For Longer”的政策階段,即放緩和暫停加息的節奏的同時,維持高利率的時間被拉長。

生物科技指數走勢也轉為震蕩行情,兩年左右的時間裡在60-100的區間反復波動,期間的走勢也受到美國的利率環境較大影響。

例如,23年10月期間,抗通脹進程出現波折,市場甚至出現了聯儲會進一步升息壓制通脹的預期。美國十年期國債利率在此期間也一度突破5%,創出升息週期以來最高;XBI指數則在同期不斷下跌,出現了二次探底。

而之後隨著通脹有所緩解,市場對聯儲動作的預期逐步從加息到維持不動,再到準備減息,XBI則走出一波反彈行情。但儘管如此也沒能實現有效突破,高利率就像一隻無形的大手壓製住了板塊的表現。

數據來源:富途牛牛。數據截至2024年7月19日收盤。案例僅供說明用途,不构成任何投資建議或保證。

為什麼降息會利好生物科技板塊?

Biotech兼具醫藥和科技雙重屬性,醫藥行業的默沙東($默沙东(MRK.US)$)、禮來($礼来(LLY.US)$)等公司都無懼利率變動不斷創出新高,以英偉達、微軟等為代表的科技股更是引領了整個市場。為什麼兩個行業結合在一起,生物科技類公司反要為利率馬首是瞻呢?

和規模較大、現金流穩定的製藥公司不同,Biotech公司多為中小型企業。Biotech公司的業務容易受單一藥物開發而劇烈波動,並且現金流很不穩定。開發新藥需要消耗巨量資金和時間,而且失敗的概率較高,歷史資料顯示約九成的新藥未能獲得批准。

在此期間,生物科技公司可能長時間無法盈利,十分依賴風險投資基金或者證券交易所上市(IPO)來獲得資金支持。

可以看出,資金是生物科技類公司的命門。一旦失去了資金的流入,Biotech類公司往往會陷入困境。而利率,正是影響資金成本的關鍵因素。

在低利率時期,生物科技領域的融資和併購往往非常活躍,即使沒有外部提供融資,公司也可以以較低的成本借貸來維持日常運轉。而當進入高利率時代,一切都被逆轉。

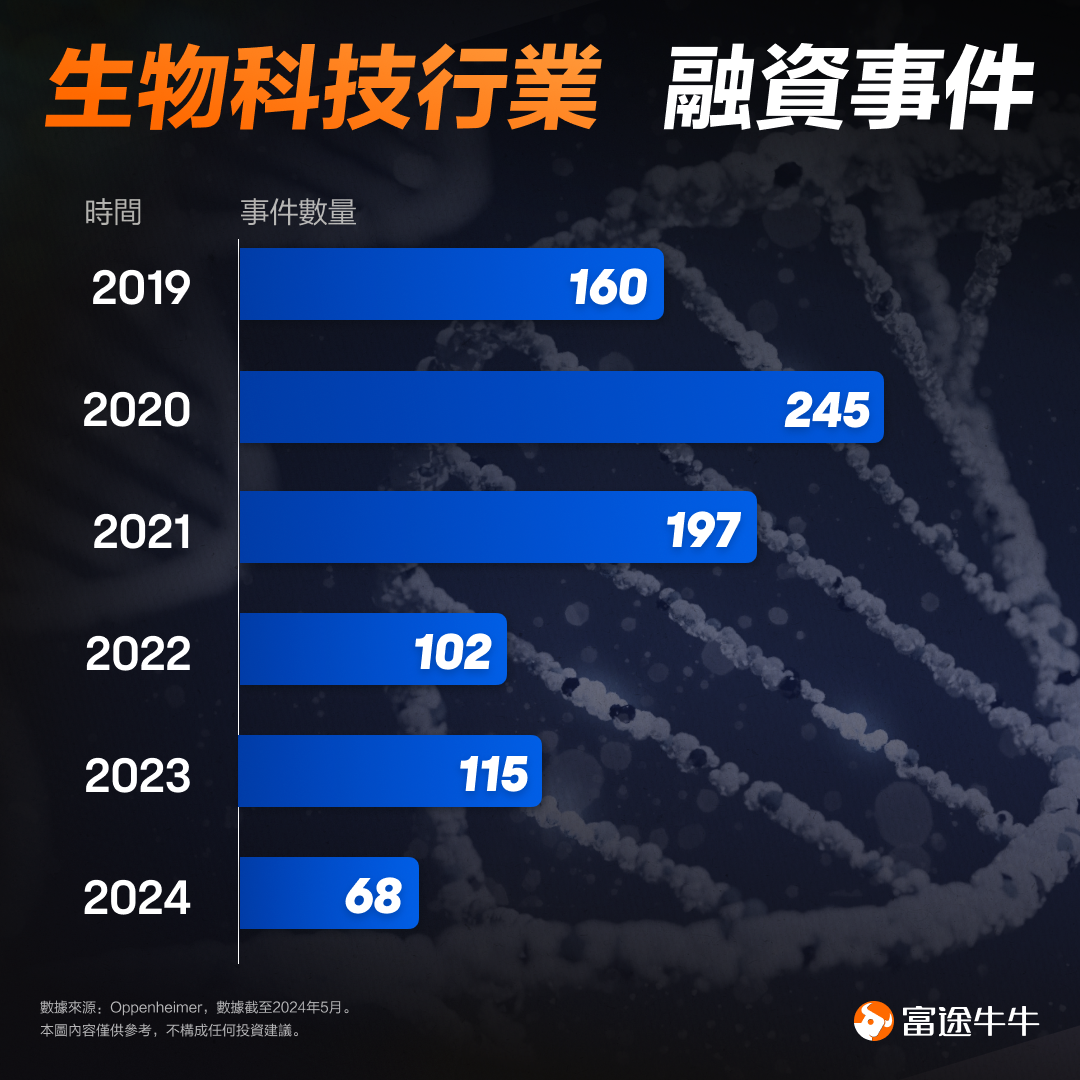

據研究機構Oppenheimer統計,在利率最為寬鬆的2020年,生物科技行業共發生245起融資事件;在通脹漸顯苗頭的2021年也有近200起。而美聯儲開始加息的2022年,Bioech的融資則直接腰斬,掉到了100附近。之後的兩年雖然有所恢復,但在高利率的影響下也未能恢復到之前的水平。

如何投資生物科技股?

所謂“春江水暖鴨先知”,對利率變化十分敏感的Biotech公司往往在減息週期開啟前後表現優異。

摩根士丹利在近期的一份報告中統計了歷史上減息與生物科技板塊的關聯。在首次減息之前的幾個月裡,生物科技板塊表現一直優於市場,而在減息落地後的一個月表現不佳。盤整後生物科技公司會開始再次上漲,在首次減息後6 至 12 個月內可普遍上漲約20%至30%。

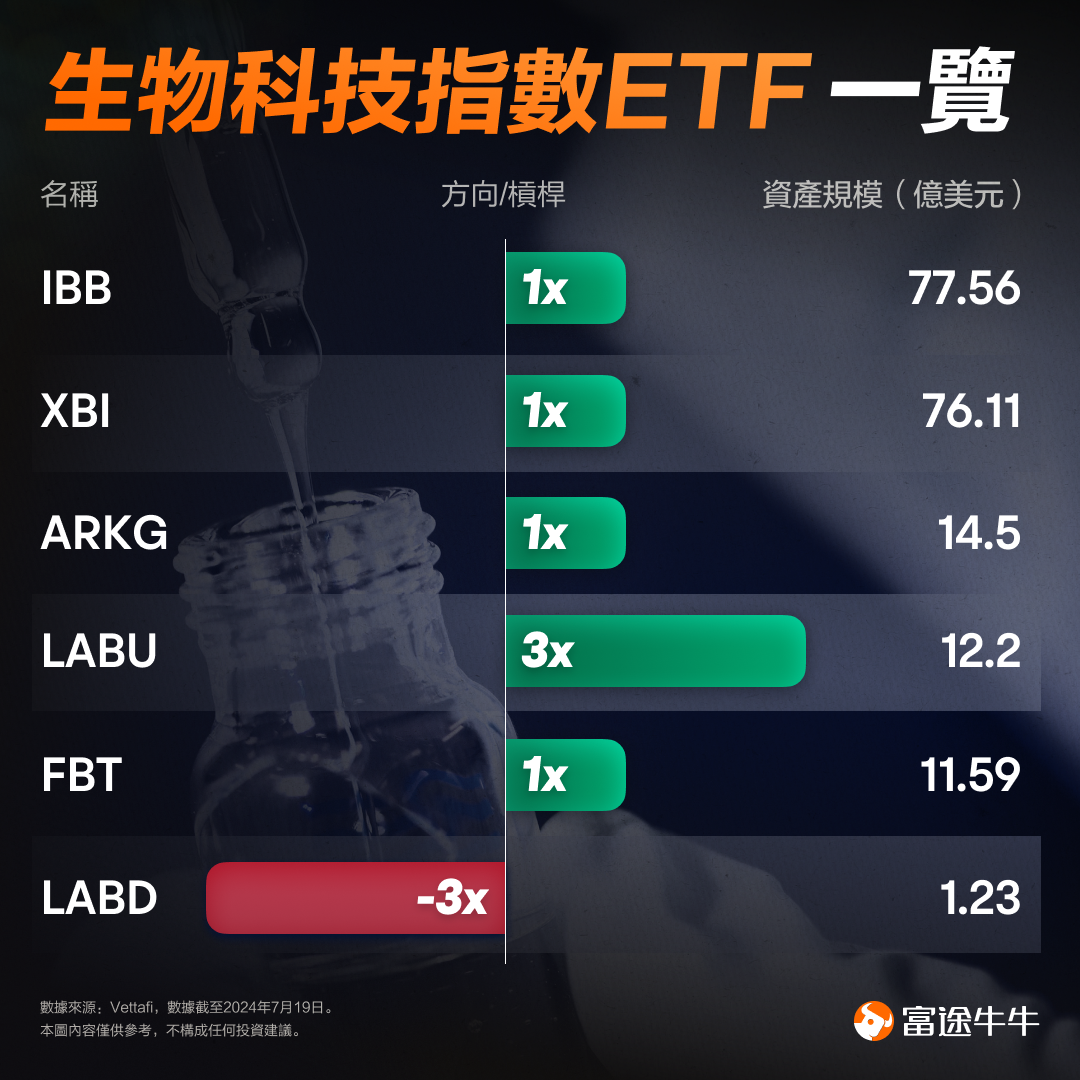

生物科技股普遍規模較小,板塊涉及的公司較多,藥物的研發涉及的流程較為複雜,公司股價也往往因為單一藥品而出現較大波動。因此,對普通投資者而言,行業相關的ETF或許是一個更好的選擇。這裡選取了幾個有代表性的ETF供大家參考:

IBB($生物科技指數ETF-iShares(IBB.US)$)和XBI($SPDR標普生物科技ETF(XBI.US)$)規模較大,均有近80億美元。ARKG($ARK生物基因科技革新主動型ETF(ARKG.US)$)則是“木頭姐”Cathie Wood旗下的主動型ETF。LABU($3倍做多生物技術ETF-Direxion(LABU.US)$)和LABD($3倍做空生物技術ETF-Direxion(LABD.US)$)則是槓桿型ETF,分別是三倍做多/做空。需要註意的是槓桿ETF雖然可以獲得超額回報,但也會放大虧損,另外運行期間產生的損耗也需留意。

相關風險

利率未能如期下行:儘管市場目前對於聯儲減息似乎已經“板上釘釘”,但不排除未來幾個月內通脹再度反彈,導致聯儲推遲行動,生物科技板塊很可能繼續回歸震蕩行情。7月底聯儲將舉行議息會議,並在當地時間31日下午公佈利率決議,牛友們屆時可以保持關注。

高波動性:研發和臨床試驗結果、監管審批、市場競爭以及投資者情緒等都會影響生物科技公司的表現,板塊內的公司市值也相對較小,整體波動較大。

風險披露:本內容不構成研究報告,僅供參考,不作為任何投資決策的依據。本文所涉及的信息並非對所述證券、市場或發展的全面描述。雖然信息來源被認為可靠,但不保證上述內容的準確性或完整性。此外,對於本文所提供的任何陳述、觀點或預測,不保證其準確性。