主题基金挑选秘籍

用好主题基金,提高投资潜在收益

关键要点:

● 主题基金适合看好和了解某个主题或行业,且愿意承受高波动,争取潜在高收益的投资者。

● 通常来说,主题基金可以跨行业投资,而行业基金只投资于单一行业。

● 构建投资组合时,利用主题基金来代替部分股票是较常见且风险相对较低的方法,而当做组合核心则潜在收益高但风险也会比较高。

● 一些主题基金可能存在波动大、炒作和可能流动性差等风险。

如果看好某个行业的前景,但又没有精力深入研究去挑选个股?如果觉得货币基金的收益率比较低,愿意承受更多波动,搏取更高的潜在收益?那么答案就指向主题投资。

主题投资是指专注于长期趋势而局限于特定的公司或部门,当某个主题在经济发展中表现突出,投资者有望获得收益。而实现主题投资的常见方式之一就是主题基金。

主题基金和行业主题基金的同异

首先需要明白主题基金(Thematic funds) 和行业基金 (Sector funds)的同异。

通常来说,主题基金和行业基金一样投资到医疗保健、能源或者信息技术等特定经济领域的公司,然而主题基金为了所定的目标也可以跨行业投资。举个例子,养老主题基金可能包含医疗和消费品等不同行业的公司,但健康保健行业基金则基本挑选的都是这个行业的公司。

按照全球行业分类标准,有11个主要行业:通讯服务、非必需消费品、消费必需品、能源、金融、健康保健、工业、信息技术、材料、房地产和设施行业。

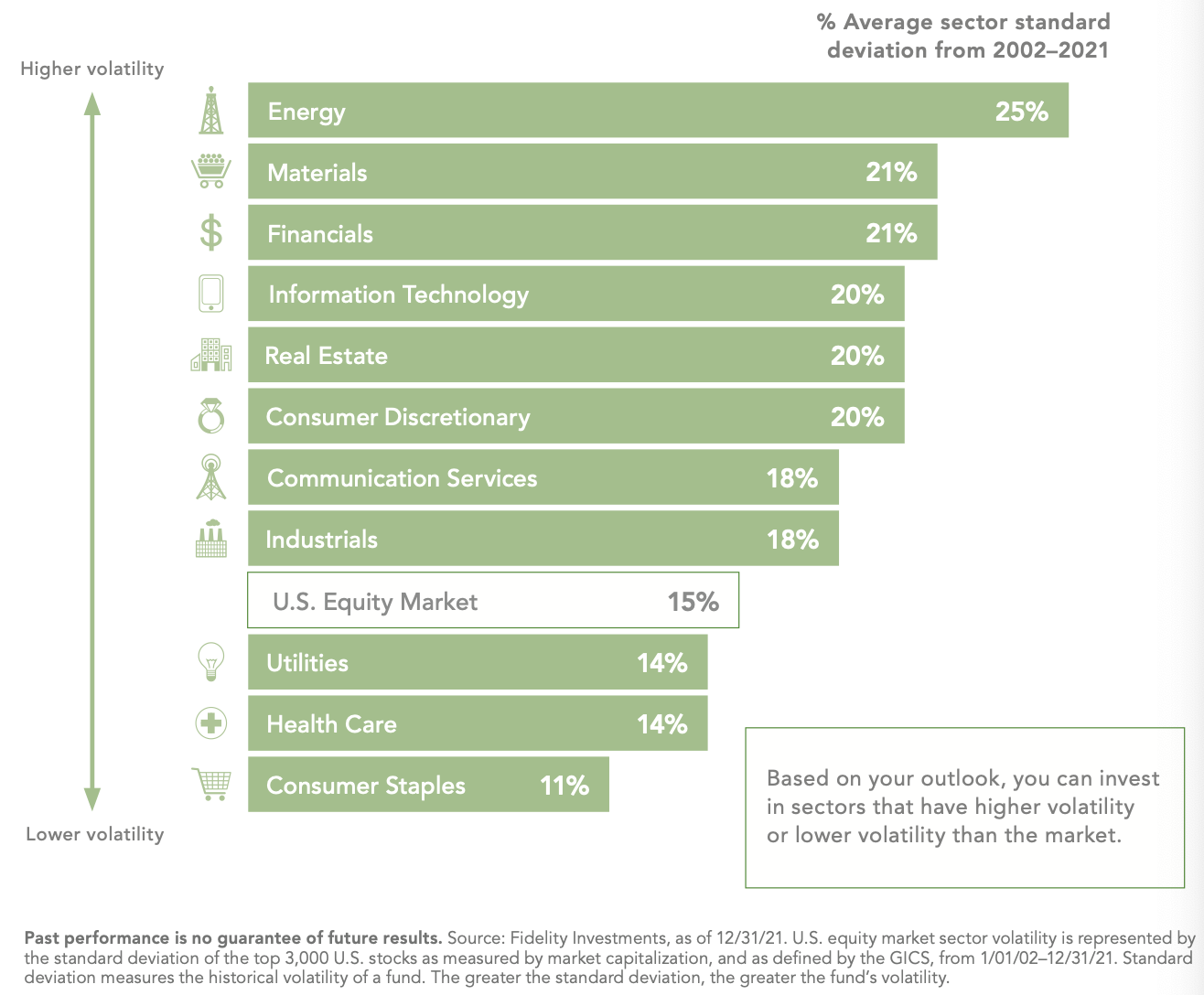

富达发现,从2002年1月1日至2021年12月31日,加入美国市场变动15%,不同行业可能有不同的波动度。按分析数据来看,能源行业是波动最大的,而消费必需品行业波动是最小的,也就是说能源行业比消费必需品行业更偏向于经济敏感型。

而在不同的经济阶段,不同的行业表现各异。例如,消费行业、健康保健行业和设施行业在经济衰退时可能表现相对其他行业更好。

因此,如果看好主题基金特别是行业主题基金,投资者需要对经济发展有所了解,并选择风险承受范围内的基金。

在投资组合中,主题基金是主角还是配角?

贝莱德认为,投资者利用主题基金构建投资组合主要有三种方法:

1.核心卫星。由传统多元化股票和债券基金组成的核心投资组合中的大部分,而同时选择主题基金作为卫星——主要投资于股票。

2.利用主题策略代替部分股票或全部环球股票投资。贝莱德认为这是最常见的做法,因为这最适合按地区构建其投资组合的投资者。这方法是尝试把主题投资纳入投资组合的第一步,对投资组合的设计及构建流程作出最小的改动。

3.以主题投资作为核心。投资者可根据自己最重视的元素制定投资组合的长期策略配置。这类投资组合构建允许投资者主动管理风险,也能让投资组合更切合个人需要。

而晨星研究发现,主题基金通常被用来提高投资期间的回报,但其风险通常较高,最好用于补充而不是取代现有的核心持股。

投资主题基金有哪些风险?

尽管主题基金有着提高投资收益的魅力,投资者也要小心其风险。

趋势变化和波动:特别受市场追捧且偏向于经济敏感型的主题,当主题趋势发生变化,投资者蜂拥退出,主题基金的波动会比较大。

炒作风险:一些基金为了追逐受关注的社会议题,可能所定的主题只是噱头,而实际投资的个股并不符合主题。

流动性风险:一些特别小众的主题基金可能因为投资者太少,或者所买的股票本身较少投资者而流动性较差。