明星公司的财报期攻略

【2024.11】市值最大的中概股!腾讯的财报怎么看?

在过去的三年多时间,腾讯的股价经历了从超过700港元的高位,跌落到不足200港元的至暗时刻,也经历了从底部翻倍的大反攻。

腾讯股价的起起落落,既与整体市场环境有关,也跟它的业绩表现密不可分。腾讯将在11月13日发布其最新业绩,公司每一次发布财报,或许也意味着一次不错的交易或者投资机会。而在此之前,投资者需要弄清楚如何看懂它的财报。

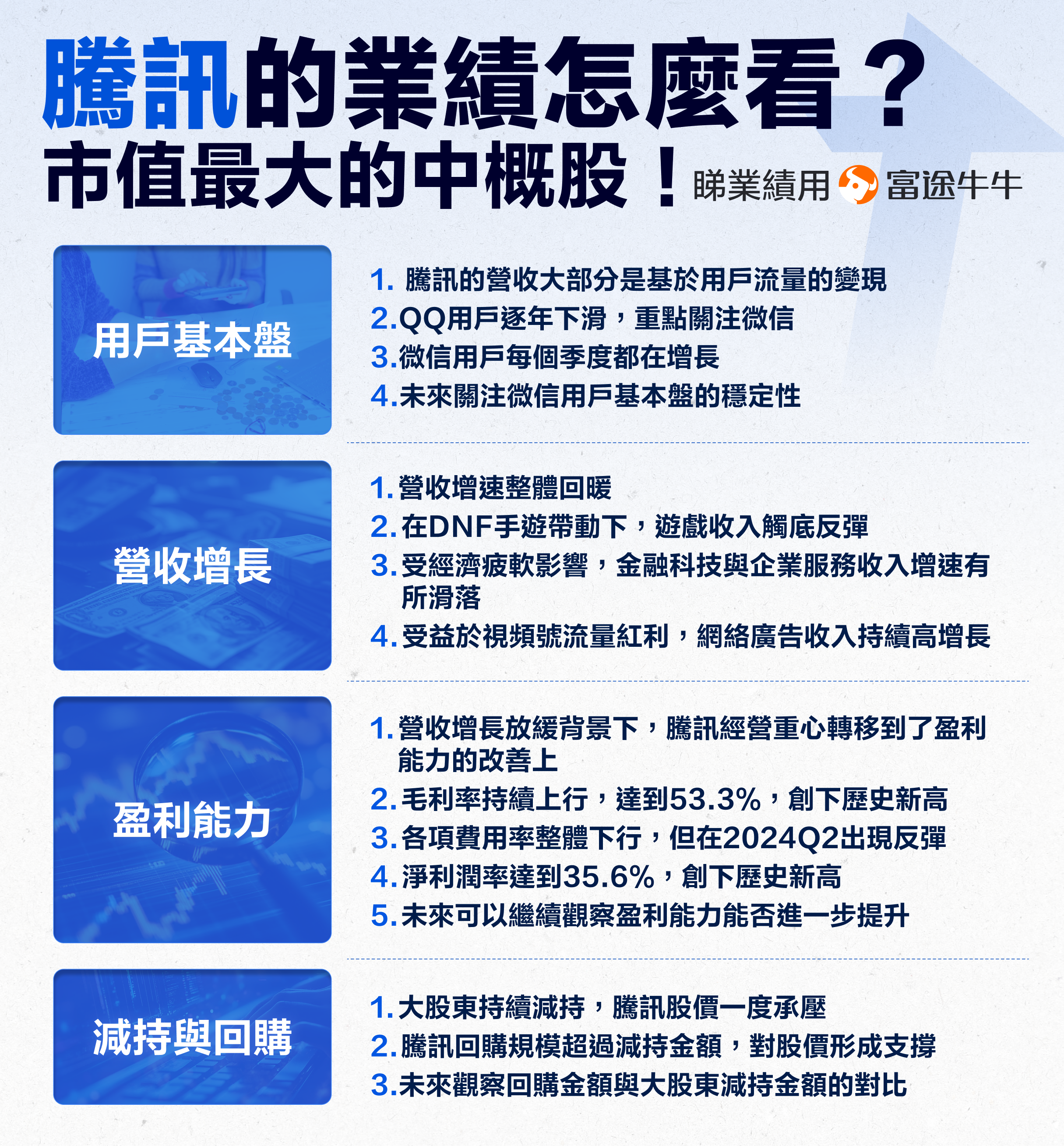

那么,腾讯的财报怎么看呢?我们可以重点关注4点:用户基本盘,营收增长,盈利能力变化,以及大股东减持与公司回购。

1、用户基本盘

腾讯赖以生存的用户基本盘,最开始是QQ,从2011年以后逐步切换到微信。之所以说是基本盘,是因为腾讯的主要营收来源,包括游戏、广告和微信支付的金融服务收入等,很大程度上都是微信和QQ庞大的用户流量的变现。

因此,对于腾讯用户变化的观察,是非常有必要的。腾讯在每个季报中都会披露微信和QQ的月活跃用户数量。其中,QQ在微信推出后,慢慢被替代掉,目前其月活跃用户数仍处在缓慢下滑的节奏中。我们更需要关注的,是影响力不断扩大的微信。

从微信推出以来,其月活跃用户每个季度都在增长,虽然单季度增长可能不多,但是趋势非常稳定。

如今,微信用户已经达到13.71亿,进一步增长的空间非常有限,在后续的财报中,我们只需要观察其用户数量能否保持稳定即可,只要不出现连续几个季度的下滑,或许就意味着腾讯的用户基本盘仍然稳固。

2、营收增长

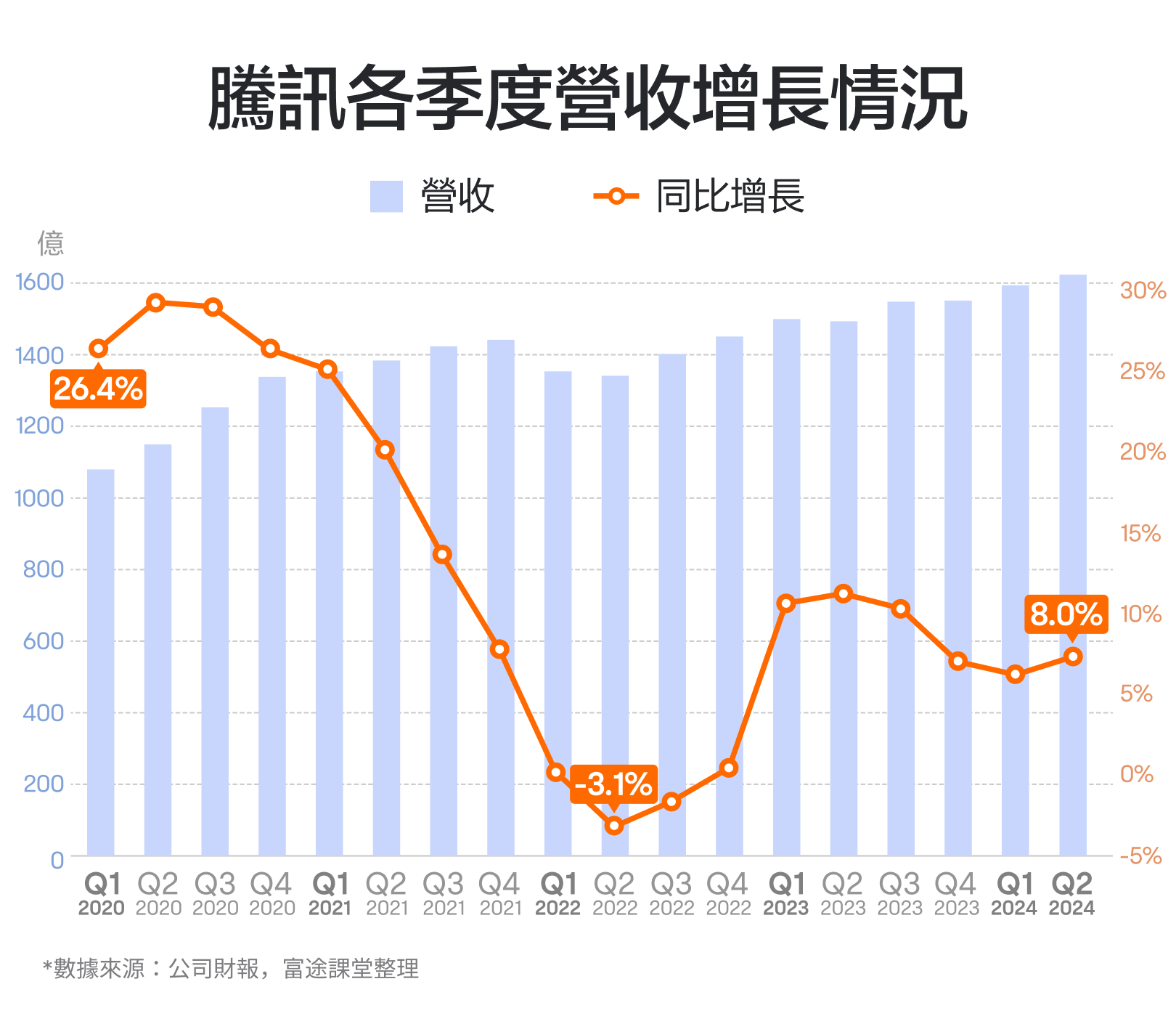

腾讯在几年前也是营收增速超20%的公司,不过随着经济环境的冲击,腾讯营收增速在2021年开始不断下滑,并一度在2022年的几个季度出现负增长。

最近几个季度,随着经济预期的好转,加上此前基数较低,以及腾讯视频号营收增量的带动,腾讯营收增速开始回暖,一度再次回到双位数增长,在最新的2024Q2季度同比增速为8%,保持高个位数增长速度。

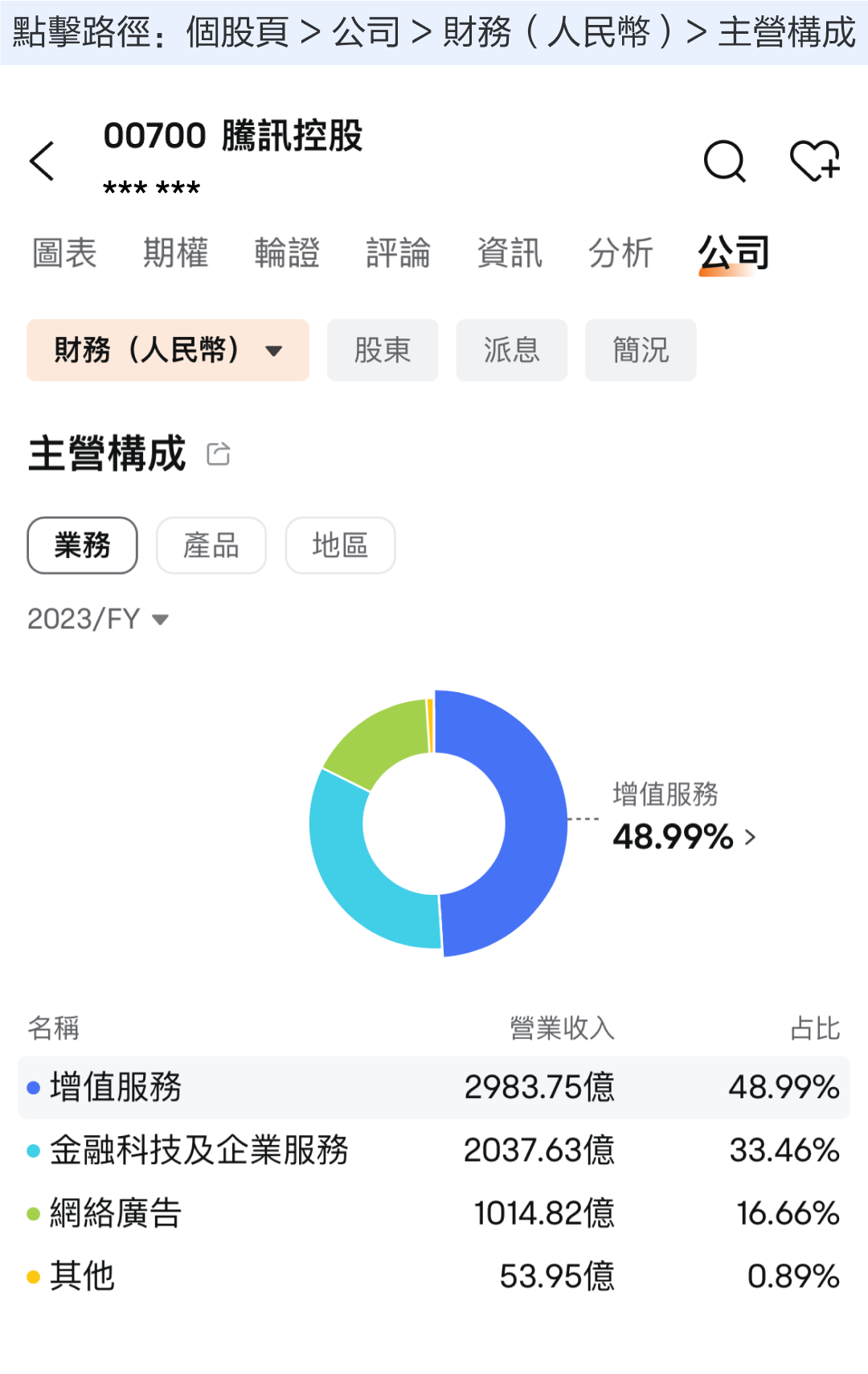

对于腾讯未来的增长预期,我们可以从其各个业务板块拆解来看。腾讯的营收来源,主要包括三块:增值服务、网络广告、金融科技及企业服务。

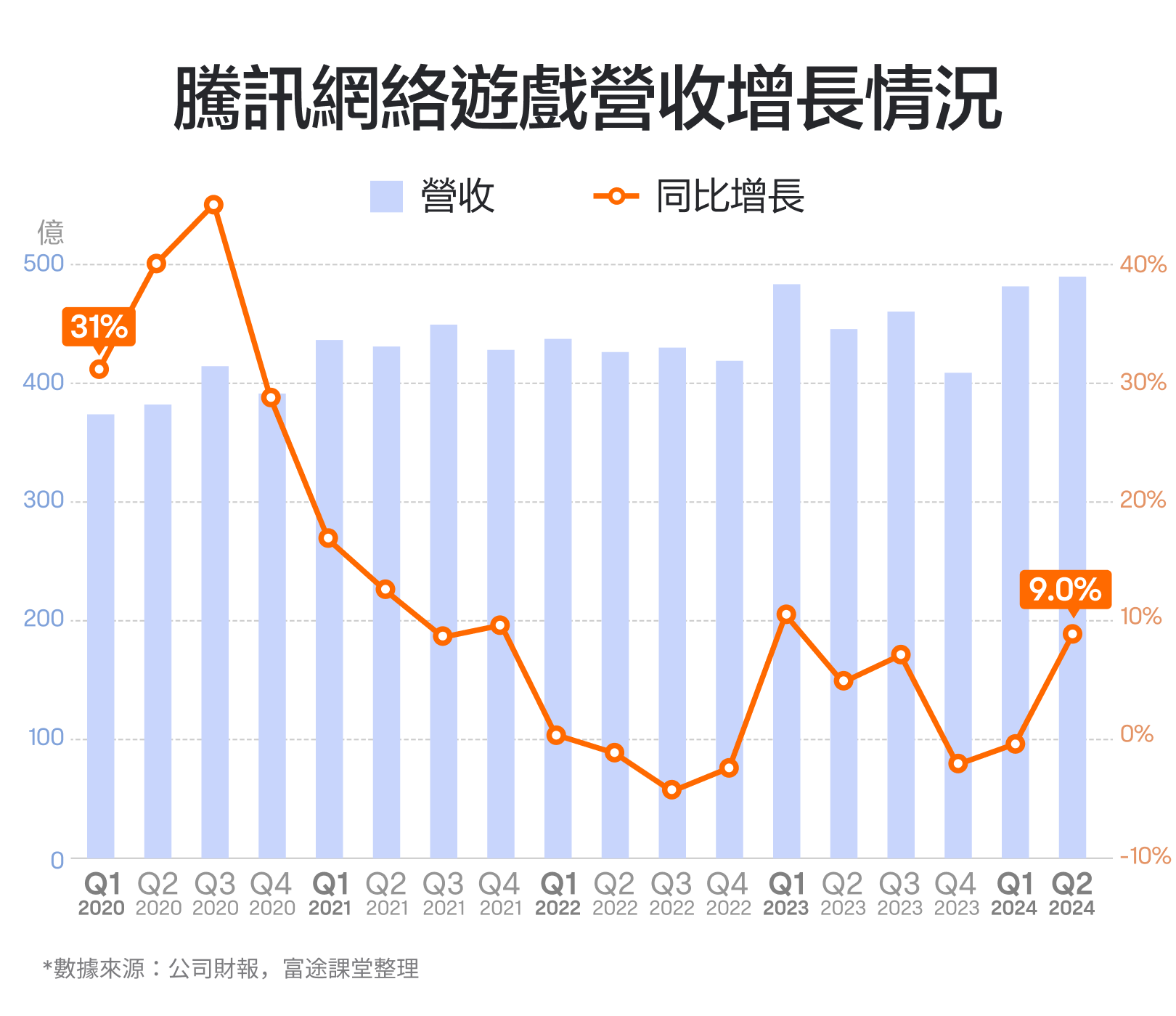

第一块,增值服务,也是腾讯最大的营收来源,占到整体营收的一半以上,主要包括占据大头的网络游戏业务收入,以及包括腾讯音乐、腾讯视频及视频号直播服务等在内的社交网络收入。其中,社交网络营收在微信视频号直播服务等收入的带动下已经重回增长,市场更关注的是此前处于下滑状态的网络游戏收入。

从2022年一季度以来,腾讯的网络游戏收入大部分财季都出现同比下滑。不过,随着腾讯重磅IP游戏-DNF手游在2024年5月份推出后持续火爆,也因此带动了腾讯游戏营收的反弹。腾讯游戏收入在2024Q1基本结束下跌趋势,并在2024Q2重回增长,同比增速达到约9%。

对于腾讯游戏的增长预期,我们可以观察一个前瞻指标,就是递延收益,也就是钱已经入账但尚未提供服务,将在未来财季确认的收益。腾讯的递延收益以网络游戏业务为主,也包括腾讯音乐、腾讯视频等的会员付费递延。在2024Q2财季,腾讯的递延收益约为10.7亿,同比增长14.6%,再次创下近期新高,或许对于游戏收入和整体营收的增长,都是一个不错的信号。

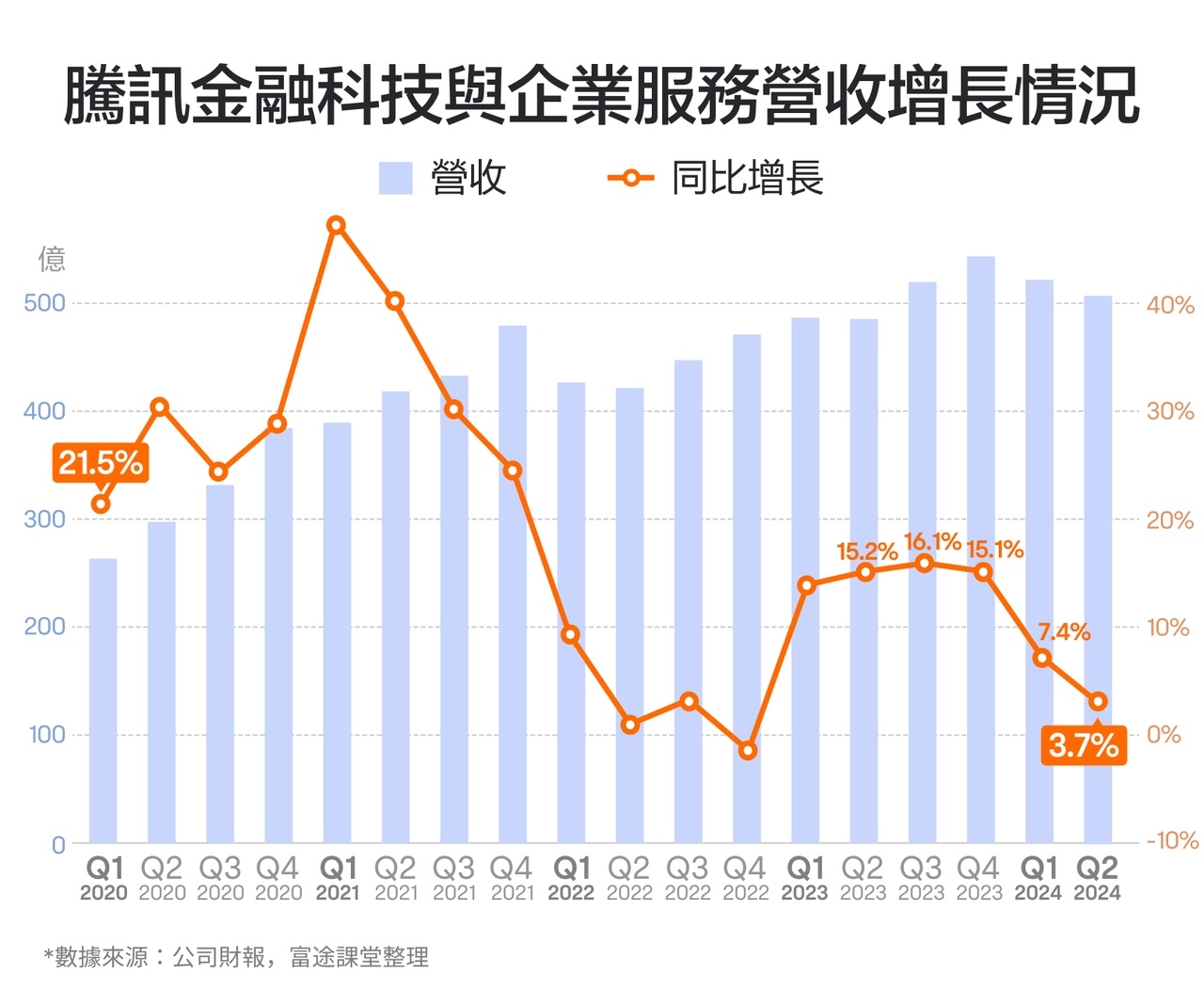

第二块,金融科技与企业服务,这是腾讯的第二大营收来源,主要包括微信支付相关的金融科技收入,以及腾讯云、视频号技术服务费等企业服务收入,这一块是腾讯营收增长的压舱石,此前几个季度营收增速都超过15%。不过,在2024Q2财季,这块业务的营收仅同比增长3.7%,增速滑落到低个位数。

增速下滑的原因主要在于微信支付相关收入增长放缓,因为微信支付的渗透率提升已经到了瓶颈,同时整体经济消费不振导致线下支付放缓。好在在云服务收入和视频号商家服务收入带动下,腾讯的企业服务收入仍保持着两位数的增速。

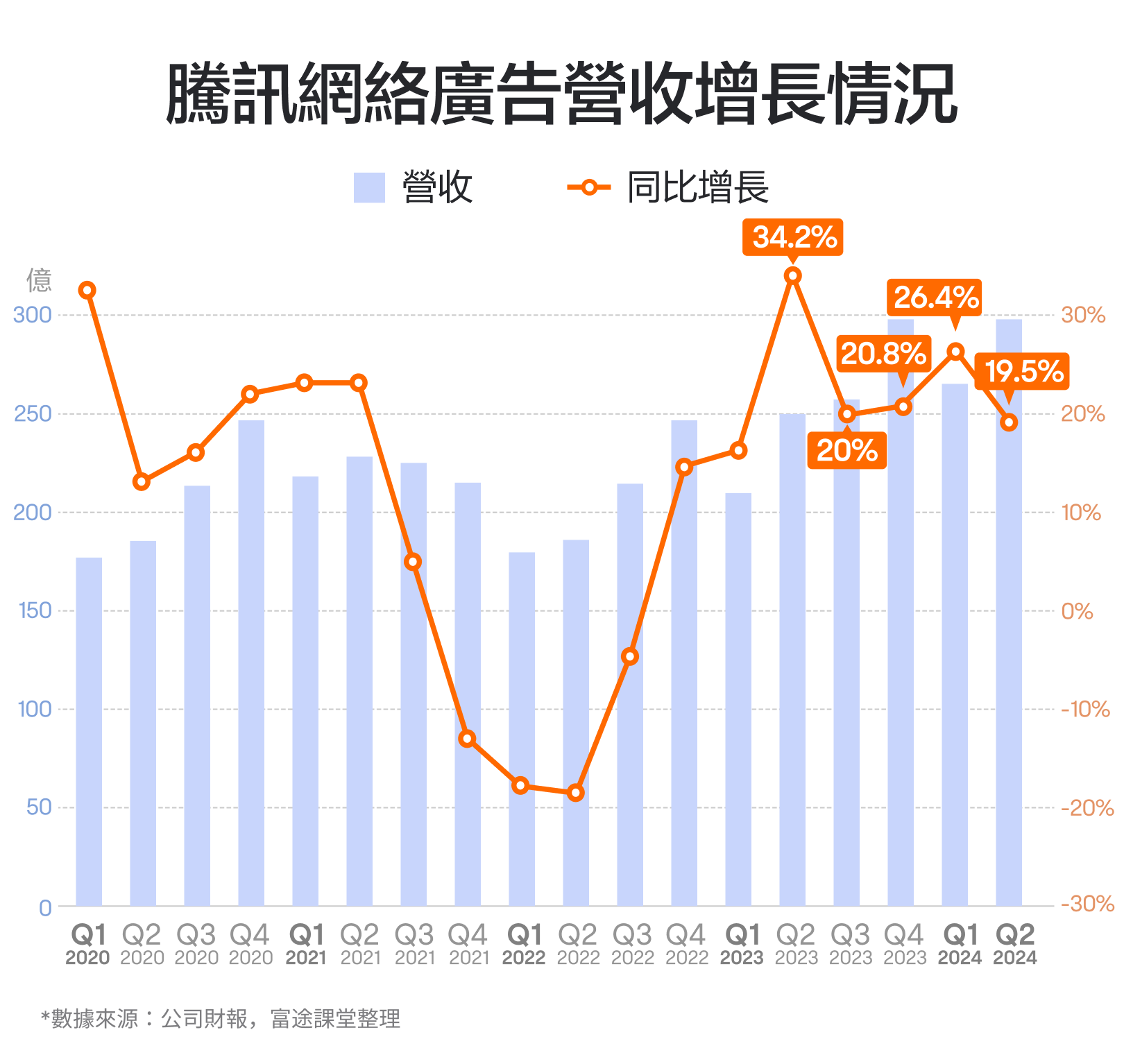

第三块,网络广告,这是腾讯的第三大营收来源,收入占比仅约为14%,但近几个季度营收增速在三大业务里是最快的,一度连续4个季度增速超20%,在2024Q2同比增长约19.5%。腾讯网络广告业务重回快速增长通道的原因,或许主要在于视频号的拉动。

一方面,视频号的用户渗透和用户粘性都还在不断扩张,继2023年用户时长翻倍后,在2024Q1-Q2,其用户时长延续大幅增长趋势。另一方面,视频号的变现推进较为顺利,既增加了信息流广告曝光,也加快了电商业务的进展,商家广告投放或也随之增加。

对于未来财季的营收增长,我们可以重点观察网络游戏业务能否延续反弹趋势,金融科技与企业服务能否保持稳健增长,以及网络广告业务能否延续高增长态势。

3、盈利能力变化

在腾讯整体营收增长放缓的背景下,腾讯将业绩改善的重点,放在了盈利能力的改善上,也就是所谓的“降本增效”。这也是很多上市公司的通行做法。腾讯在过去两年多时间多次裁员的动作,本质上都是为了提升公司的盈利潜力。

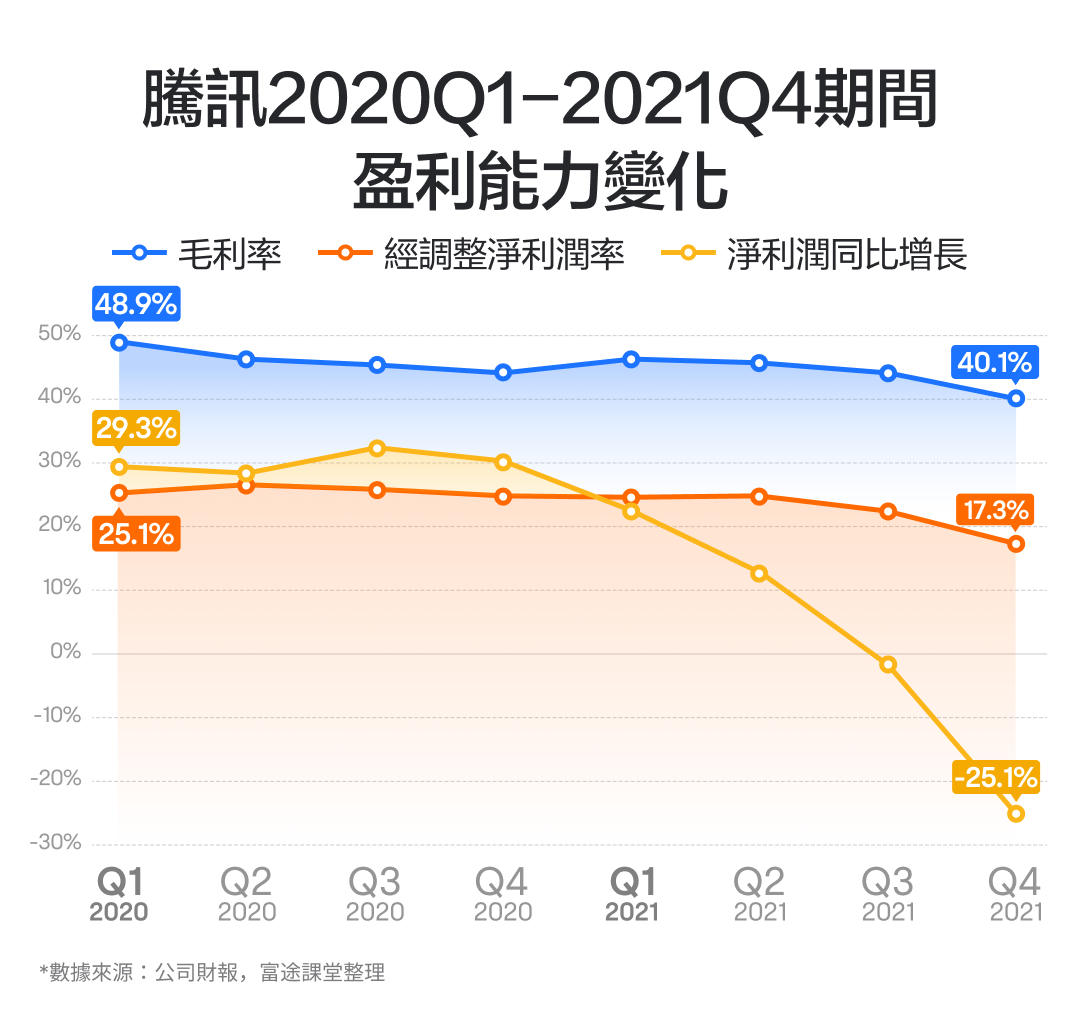

在2020年初,腾讯的盈利能力还处于比较高的水平,毛利率接近50%,经调整净利润率保持在25%左右,不过在此后的近两年时间,腾讯盈利能力逐步下行。

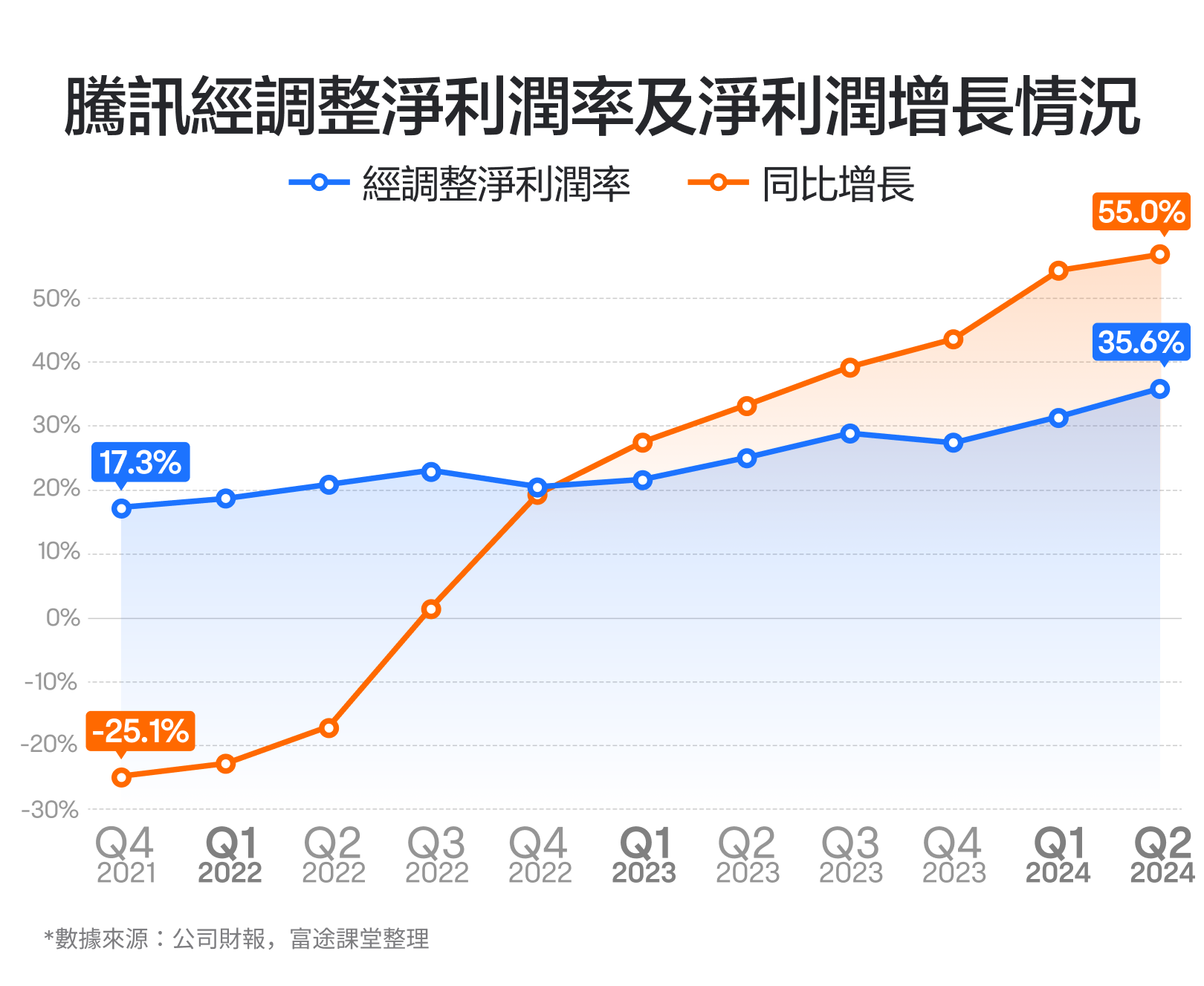

在2021年Q4季度,腾讯的毛利率下滑到了40.1%,经调整净利润率更是下滑到了17.3%。在盈利能力下滑的带动下,腾讯的净利润增速更是断崖式下滑。同样是在2021年Q4季度,腾讯营收为1354亿,勉强保持增长,但经调整净利润只有255亿,同比大幅下滑25.1%。

在这样的背景下,腾讯在公布2021年年报及第四季报后,宣布启动降本增效,包括砍掉低效或亏损的业务,以及精简人员等,而效果也是显而易见的。

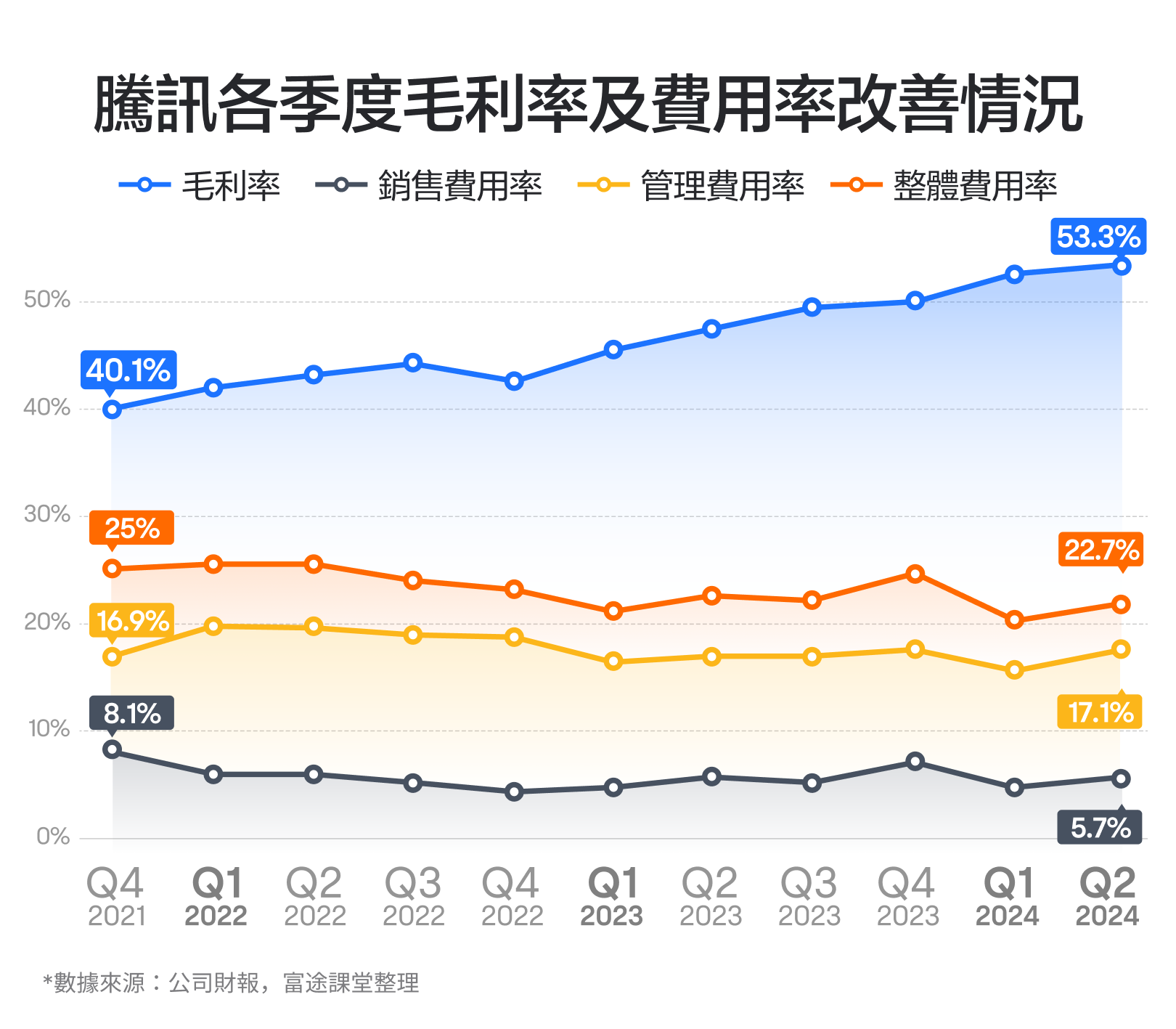

一个公司盈利能力的提升,主要包括两个方面,其一是毛利率的改善,其二是费用率的控制。

在毛利率方面,随着各项成本的缩减,加上后续视频号广告等新增高毛利业务的异军突起,腾讯的毛利率从2022Q1开始就持续提升,从2021Q4的40.1%的低点一路提升到2024Q2的53.3%,足足提升了13.2个百分点,创下历史新高。

而在费用率方面,腾讯的销售费用率从2021Q4的8.1%降低到了2024Q1的4.7%,包括研发和管理费用等在内的行政费用率同期从16.9%降低到了15.6%,整体费用率水平从25.0%降低到了20.3%,也降低了接近5个百分点。不过,在2024Q2,腾讯的费用率水平有所上升。

毛利率的持续提升,叠加整体费用率的下降,腾讯的经调整净利润率也就水涨船高了,从17.3%提升到了2024Q2的35.6%,提升超过一倍,可谓是脱胎换骨。

在盈利能力大幅提升的带动下,尽管腾讯的营收增速仍然表现平平,但其净利润增速则是连续10个季度大幅提速,从2021Q4的-25.1%提升到了2024Q2的55%,大幅超出营收增速。

在后续的业绩中,我们可以观察腾讯的盈利能力是否还有进一步提升的空间,并带动净利润水平进一步持续增长。

4、大股东减持与公司回购

腾讯在2021年-2023年期间股价的下行,除了公司本身业绩下滑与市场环境不佳等因素外,一个很重要的原因就是大股东持续减持。从2022年6月份开始,腾讯大股东Prosus打破承诺,决定持续减持腾讯股票,以腾出现金支撑其本身的回购计划。

此后,Prosus每个月都减持数千万股,金额高达数百亿港元,其持股比例也由此前的28.4%,一路降低到24.4%。在此期间,腾讯虽然也启动了部分回购,对冲了大股东减持带来的对股价的抛售压力,但回购数量整体上大幅低于减持数量。

不过,这一情况在今年以来得到了缓解,一方面,腾讯在2023年底开始加大回购,并在2023年年报中宣布了1000亿的回购计划,比2023年的回购金额翻倍增加;另一方面,大股东Prosus近几个月的减持速度有所缓和,整体上已经低于腾讯的回购力度。

未来,我们可以继续观察腾讯回购计划的执行情况,以及大股东Prosus的减持节奏,如果腾讯的回购金额整体上能够大于Prosus的减持金额,或许能对其股价形成一定的利好。

看到这里,你对于如何阅读腾讯的业绩或许会有一些新的认识。值得一提的是,很多明星公司每一次发布业绩,对不同类型的投资者来说,可能都意味着一次难得的交易机会。

例如,如果投资者通过对过往财报的解读,并结合最新的进展,觉得某家公司的最新财报将释放一些积极的信号,并利好短期股价,投资者或许会考虑买入正股、或者考虑买入看涨期权等。

反过来,如果投资者觉得某家公司的最新财报将不容乐观,并对短期股价带来压力,投资者或许会考虑卖空,卖空的方式可以是考虑卖空股票、或者考虑买入看跌期权等。

当然,如果投资者觉得某家公司财报的多空方向不太明朗,但是股价在财报发布后可能会出现向上或者向下大幅波动,那么投资者或许会考虑买入它股价的波动率,考虑同时买入看涨期权和看跌期权的跨式策略来把握潜在机会。

最后总结一下,

对于腾讯的财报,我们主要可以关注四点:用户基本盘、营收增长,盈利能力变化,以及股东减持与公司回购。

对于腾讯的用户基本盘,我们主要关注其微信用户能否保持稳定趋势。

对于腾讯的营收增长,我们可以关注其arvr游戏业务能否延续反弹趋势,金融科技与企业服务能否保持稳健增长,以及网络广告业务能否继续延续高增长态势。

对于腾讯的盈利能力变化,我们可以观察其盈利能力是否还有进一步提升的空间,并带动净利润水平进一步持续增长。

对于腾讯的股东减持和公司回购情况,我们可以观察其回购金额与股东减持金额的对比。