从13F挖掘投资机会

了解机构的投资策略

在上一节的内容中,我们介绍了什么是13F。

投资者可以通过13F报告来观察华尔街顶级机构的投资组合,以及每个季度持仓变化,从而获得一些投资灵感,以及学习投资大师的投资策略。

然而,每个季度有几千个机构向SEC提交13F报告,哪些机构的报告才值得我们关注呢?

首先,我们要了解机构的投资策略。

机构的投资策略不同,它们交易股票和构建组合的方式也不一样。

上图里列举了管理规模前20的对冲基金,里面都是一些我们耳熟能详的的明星机构,像达里奥掌管的桥水基金,以及西蒙斯的文艺复兴基金。

那么我们是不是直接跟着他们买就行了?

当然不行。原因很简单,对冲基金也分很多种,它们投资策略也完全不同。

以下是一些常见的对冲基金投资策略:

● 股票多空策略(Long/Short Equity):同时做多和做空不同股票。或同时持有净多头或者净空头。

● 股票市场中性(Market Neutral):同时买入低估股票和卖出高估股票,从市场失效中获利。

● 事件驱动策略(Event Driven):捕捉因预期会发生的事件而引发的价格波动。

● 环球宏观(Global Macro):分析宏观经济趋势对世界各地利率、货币、商品和股票的影响,从而捕捉投资机会。

● 量化策略(Quantitative):通过数学模型来建立投资策略,从而捕捉投资机会。

只有了解机构的投资策略,才能更更好地分析13F报告。

由于机构使用的投资策略不同,其13F报告里的信息也不一定都有价值。

前面我们提到,13F报告里有两个不足:

1、 信息缺失:13F报告里只包括机构做多的仓位,例如股票和Call/Put期权等。但报告里并不包括做空的仓位。因此13F不能反映机构的整体投资策略。

2、 时间滞后:由于提交13F报告的截止日期是每个季度结束后45天、很多机构为了不让市场窥探自己的持仓,都会在到期日才提交报告,因此数据有滞后性。

这两个因素导致并不是所有机构的13F持仓报告都有参考意义,有时甚至有误导性。

举个例子,刚才提到的文艺复兴基金,是以量化交易闻名。量化基金的一个特点是交易股票的频率比以价值投资为主的基金要高。

换句话说,量化基金的13F报告通常具有滞后性,当你看到文艺复兴的股票持仓时,他可能早就已经卖掉了。

那么有没有一些技巧,可以帮助投资者挑选值得关注的报告呢?

要找出有研究价值的13F报告,可以关注有以下三个特点的机构:

● 单边做多股票:使用这种投资策略的机构,其投资收益依靠其多头仓位,因此即使它们没有公布其空头持仓,也不影响它多头持仓的研究价值。

● 长期投资视野:这类机构的特点是持仓时间比较久,一般是5年到10年,或者以上。因此,他们交易股票的频率很低,解决了13F数据滞后的问题。

● 历史业绩表现:关注多年业绩良好的机构。若一家机构经历牛熊周期,还能保持不错的业绩,说明其投资策略在过去相对成功,值得学习借鉴。

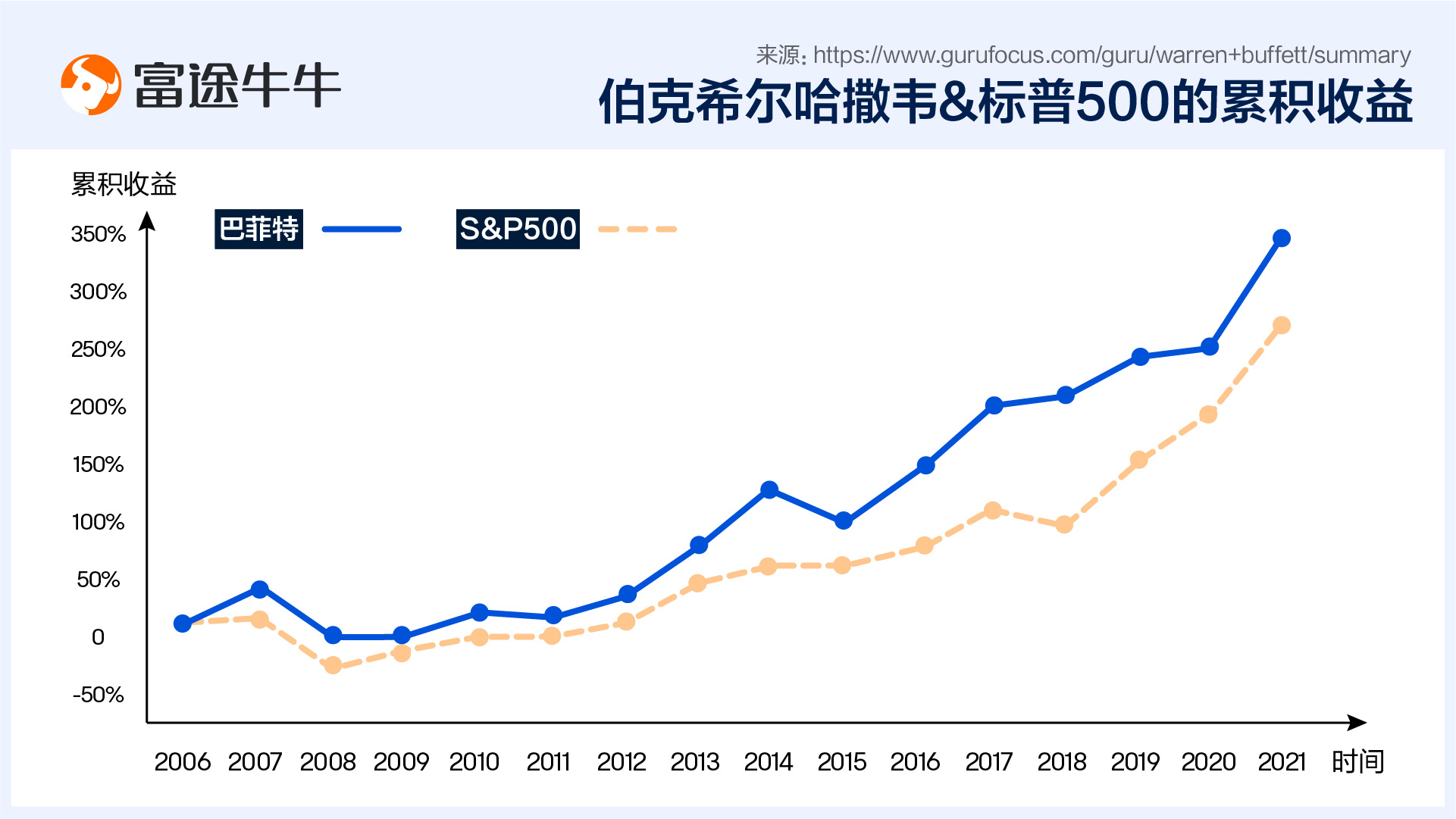

有哪些机构满足以上三个特点呢?巴菲特的伯克希尔哈撒韦可能就是一个很好的例子。

巴菲特是著名的价值投资者,其投资策略是寻找低估的好公司,买入并长时间持有。因此他的机构满足单边做多和长期视野的特点。

在历史业绩方面,伯克希尔哈撒韦过去15年(2007-2021)的累积收益率309%(年化收益率9.85%),高于标普500的236%(年化收益率8.41%)。由此可见在过去15年巴菲特的业绩是跑赢市场的。

如果你是价值投资者并崇尚长期持有,那么你应该会对巴菲特的组合持仓感兴趣。

最后,还需要强调一下,即使是最优秀的基金经理,他们也会犯错。因此,不要直接复制他们的投资组合。相反,应该深入研究一下他们组合的股票,公司的基本面如何,然后再决定是否值得买入。

总结

分析13F报告之前,首先要了解机构的投资策略。

你可以优先关注有以下三个特点的机构,分别是单边做多、长期视野和业绩优良。

我们已经知道了如何找到有研究价值的报告,那具体应该怎么分析呢?

下一节我们继续聊。